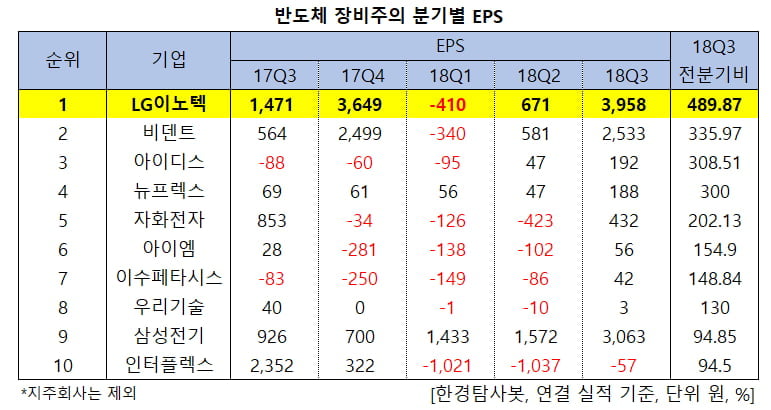

지난해 3분기 주당순이익 증가율 1위 반도체 장비주는 LG이노텍

한경탐사봇의 탐색 결과 LG이노텍의 지난해 3분기 예상 주당순이익(EPS)은 3958원으로 전분기비 489.87% 급증할 것으로 전망된다. 이어 비덴트(121800)(335.97%), 아이디스(143160)(308.51%), 뉴프렉스(085670)(300%), 자화전자(033240)(202.13%), 아이엠(101390)(154.9%), 이수페타시스(007660)(148.84%), 우리기술(032820)(130%), 삼성전기(009150)(94.85%)순이었다.

◆광학솔루션 사업부, 실적 개선 주도

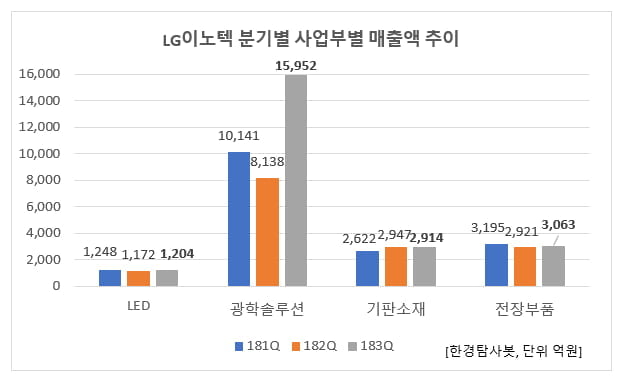

LG이노텍의 지난해 3분기 실적 개선은 광학솔루션 사업부 덕분이다. LG이노텍의 지난해 3분기 매출액은 2분기 대비 52.4% 증가한 2조 3133억 원이다. 기판 소재를 제외한 전 사업부 매출액이 2분기보다 증가했다. 특히 광학솔루션 사업부가 성장을 주도했다.

LED(발광다이오드) 사업부 매출액은 지난해 2분기 대비 2.8% 증가했다. BLU(백 라이트 유닛) 비중이 전분기 대비 43%에서 51%로 상승했고, 고부가 UV(자외선)와 차량용 LED 매출이 2분기 대비 증가한 것으로 분석된다.

기판소재 사업부 매출액은 지난해 2분기 대비 1.1% 감소한 2914억원이다. 제품별로 등락 차이가 큰데 2Metal COF(2메탈 칩온필름), 패키지가 10% 이상 증가한 반면 HDI(고밀도다층기판)는 20% 가까이 감소했다.

전장부품 사업부 매출액은 지난해 2분기 대비 4.8% 증가한 3063억원이다. 전장부품은 2분기 수준의 매출을 유지한 반면, 일반부품은 2분기에 비해서 20% 이상 증가했다.

광학솔루션 사업부의 영업이익은 2분기 대비 큰 폭으로 증가했다. 신제품 물량이 크게 증가하고 제품믹스 개선에 따른 영향으로 추정된다. 원/달러 환율도 우호적이어서 영업이익률은 예상보다 높은 수준이다.

LED사업부의 영업적자는 지난해 2분기 수준을 유지했다. 영업이익률도 2분기와 큰 차이가 없다. 수익성 확보를 위해서는 외형성장이 절대적으로 필요한 시점이다.

기판소재 사업부 영업이익은 지난해 2분기 대비 24.0% 감소했다. HDI 부문의 적자 심화로 전분기 대비 영업이익률이 하락한 것이 주요 원인으로 추정된다. 수익성이 높은 포토마스크 매출 감소도 영업이익률 하락에 영향을 미친 것으로 분석된다.

전장부품 사업부 영업적자는 지난해 2분기 대비 확대됐다. 아직 일반부품의 수익성이 정상궤도에 올라오는데 어려움이 있는 것으로 판단된다.

한경탐사봇

이 기사는 한경닷컴과 버핏연구소가 공동 개발한 탐사봇 알고리즘에 기반해 작성된 것입니다. - 기사오류문의 02-6071-1112

-

기사 스크랩

-

공유

-

프린트

![[오늘의 arte] 독자 리뷰 : 당신의 미술 취향은 무엇인가요](https://timg.hankyung.com/t/560x0/photo/202404/AA.36523699.3.jpg)