"제주항공, 4Q실적 기대이하 추정…목표가↓"-BNK

이 증권사 김익상 연구원은 “일본의 자연재해에 따른 후속 조치와 단기간에 상승한 항공유가 부정적 영향을 끼치고 리튬배터리 운송 관련 과징금이 영업외 비용으로 반영될 것”이라고 분석했다.

이에 따라 제주항공의 4분기 매출액은 전년 동기 대비 16.8% 증가한 3055억원, 영업이익은 43.7% 감소한 99억원으로 추정했다.

2018년 연간 실적은 매출액 전년 대비 25.2% 뛴 1조2474억원, 영업익 4.3% 오른 1057억원 등 대폭 개선될 것으로 전망했다. 그는 “근거리 국가로의 관광객 증가, 탑승률 상승이 주요인이며 유류비·정비비 등 영업비용 중 높은 비중을 차지하는 요인들에 대한 전반적 통제가 진행된 것으로 보인다”고 말했다.

김 연구원은 “제주항공은 단일 기종(B737-800) 운용과 2022년 이후 효율성 높은 신기재(B737 최대 50대) 도입으로 임대료와 정비비를 절감하고 기재 회전율을 높일 계획이다. 항공유 저가 기조가 일정 기간 지속되면 수익구조 개선 여지가 충분할 것으로 판단한다”고 덧붙였다.

올 1분기부터는 성수기 수요 증가와 항공유가 하락 반영 효과로 실적이 개선되고 국내 1위 저비용항공사(LCC) 업체로서의 프리미엄 효과도 누릴 것으로 내다봤다.

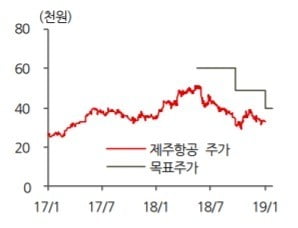

이어 “기조적 증가 추세의 항공 수요, 기단 확대, 탑승률 상승을 감안할 때 점진적인 매수 투자전략이 유효한 것으로 판단되나 경쟁 심화에 따라 실적 개선 속도는 둔화될 전망”이라며 “목표주가를 기존 대비 18.3% 하향 조정한 4만원으로 제시한다”고 덧붙였다.

김봉구 한경닷컴 기자 kbk9@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)