신한지주 계열사 강화 '마지막 퍼즐'… 신한금융투자 자본 확충 나설까

투자 여력 약 3000억 남아있어

'초대형 IB' 진입 서두를 듯

금융투자업계는 이번 증자를 자회사 경쟁력을 강화하려는 신한금융지주의 성장 정책 일환으로 보고 있다. 이달 초 2조2989억원에 오렌지라이프 인수를 결정한 것의 연장선상이라는 설명이다. 비은행 계열사 등 자회사를 강화하는 것은 신한은행만으로는 성장과 생존이 불가능하다는 판단에서다. 신한지주가 지난해 각 계열사 IB 부문을 합친 GIB(글로벌&그룹 투자은행) 등 매트릭스 조직을 구성해 시너지를 강화하고 있는 것도 이 때문이다.

시장의 관심은 신한금융투자로 향하고 있다. 신한금투 역시 자기자본 확충이 필요한 시점이다. 금융투자협회에 따르면 신한금투의 자기자본금은 지난 6월 말 기준으로 3조2644억원이다. 초대형 IB의 기준인 4조원에 7000억원 이상 부족하다.

초대형 IB로 지정되면 자기자본금 규모에 따라 발행어음, 기업 대상 외국환 거래 등의 사업을 할 수 있다. 신한금투 관계자는 “증권업계는 초대형 IB와 특화증권사로 나뉠 것”이라며 “대형증권사들은 정부가 정한 4조원이라는 기준을 맞추기 위해 노력할 수밖에 없다”고 말했다.

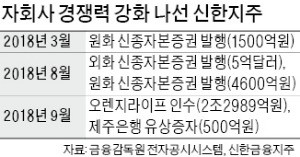

인수합병 등을 통해 자금을 많이 사용했지만 신한지주엔 아직 여력이 있다. 올해 3월과 8월 세 차례 신종자본증권 발행을 통해 1조1100억원의 자본을 조달해 자회사에 투자할 수 있는 한도를 2조8000억원으로 늘려놨기 때문이다. 오렌지라이프 인수와 함께 2000억원의 자사주 매입을 발표하고도 3000억원 정도가 남아있다. 신한금융지주 관계자는 “계열사 경쟁력 강화를 위해 마지막으로 남은 퍼즐이 신한금투”라며 “다양한 방법을 고려하고 있다”고 말했다.

강영연 기자 yykang@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[오늘의 arte] 독자 리뷰 : 당신의 미술 취향은 무엇인가요](https://timg.hankyung.com/t/560x0/photo/202404/AA.36523699.3.jpg)