「5년 빅사이클」 참치가격 하락 전환... 기대주 1위는 동원F&B

◆ 5년만의 빅사이클 시작

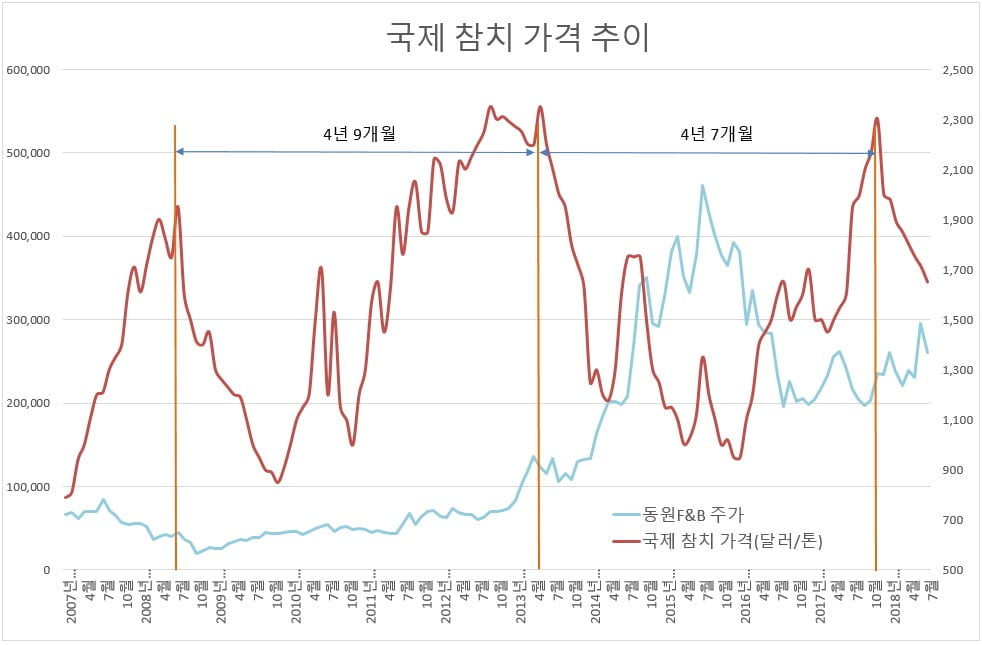

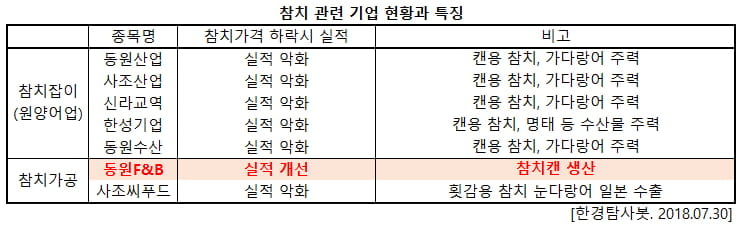

국제 참치 가격은 지난해 11월 2300달러를 정점으로 하락세로 돌아섰다. 이번 하락세는 지난 2013년 4월 이후 4년 7개월만이다. 일회성이 아니라 5년 가량을 주기로 진행되는 참치 가격 빅사이클의 초입이라는 분석이 지배적이다.

지난 10년간 참치 가격의 두차례의 빅사이클을 겪었다. 첫 번째 빅사이클은 2008년 7월(1950달러)부터 2013년 4월(2200달러)까지 4년 9개월동안 진행됐다. 두 번째 빅사이클은 2013년 4월(2200달러)부터 지난 11월(2300달러)까지 4년 7개월 동안 진행됐다.

올해 동원F&B의 예상 실적을 살펴보면 매출액 2조 8071억원, 영업이익 887억원, (지배지분) 순이익 605억원이다(K-IFRS 연결). 원어투입단가 하락으로 EPS와 PER이 동시에 상승하는 국면에 진입할 것으로 참치캔을 비롯한 HMR제품의 판매량 성장도 수익성 개선에 긍정적일 것으로 기대한다.

가치평가를 해보면 ROE(자기자본이익률) 10.5%, PER(주가수익배율) 15.6배, PBR(주가순자산배수) 1.6배이다. 빅사이클의 초입에 있음을 감안하면 비싸다고 말하기는 어렵다.

한경탐사봇

이 기사는 한경닷컴과 버핏연구소가 공동 개발한 탐사봇 알고리즘에 기반해 작성된 것입니다. - 기사오류문의 02-6071-1112

-

기사 스크랩

-

공유

-

프린트

![[오늘의 arte] 독자 리뷰 : 당신의 미술 취향은 무엇인가요](https://timg.hankyung.com/t/560x0/photo/202404/AA.36523699.3.jpg)