중구난방 생겨난 절세상품… "ISA 중심으로 稅혜택 통합해야"

그때그때 만들어진 탓에 稅혜택 지나치게 복잡

고소득층은 중복 가입으로 수혜

美선 투자 목적별 혜택 나누고

英은 비과세·감면제도 통합

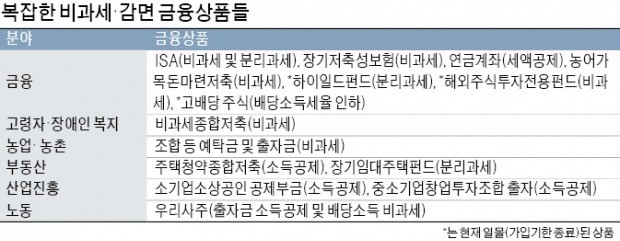

이렇게 금융상품에 대한 세제 혜택이 다양한 국가는 찾아보기 힘들다. 하지만 종류가 많다고 중산층에 돌아가는 혜택이 많은 건 아니다. 대다수 중산층은 이런 세제 혜택을 제대로 누리지 못하고 있다. 대부분 “여윳돈도 많지 않은데 뭐가 뭔지 모르겠다”며 고개를 내젓는다. 너무 복잡하기 때문이다.

연금저축계좌와 IRP가 단적인 예다. 두 상품은 5년 이상 돈을 넣어 노후에 연금으로 받는다는 구조가 똑같고, 한도 내 납입금액에 대해 13.2%를 세액공제한다는 혜택도 같다. 하지만 별도의 상품으로 존재해 정보가 많지 않은 가입자에게 혼란을 주고 자금 운용에 번거로움을 더하고 있다.

일부 상품은 ‘그림의 떡’이다. 연 4000만원 이하 근로소득자는 대표적 절세 상품인 연금저축 등 개인연금계좌 가입률이 10%에 못 미친다. 연 8000만원 초과 소득자의 개인연금계좌 가입률은 60%를 넘는다. 고소득층은 조합 등에의 예탁금, 해외주식투자전용펀드, 부동산펀드, 하이일드펀드, 비과세종합저축, ISA 등 다양한 상품에 모두 가입해 혜택을 누린다. 여유 있는 고소득층이 더 많은 세제 혜택을 받게 돼 있는 구조다.

김대익 하나금융경영연구소 연구위원은 “큰 청사진을 먼저 그린 뒤 필요한 것을 체계적으로 갖춰가는 식으로 제도를 만들지 않고 그때그때 해외 제도를 베껴서 갖다 붙이다 보니 금융상품 비과세·감면 제도가 누더기로 전락했다”고 지적했다. 그는 “세제 혜택 상품이 지나치게 나뉘어 있다 보니 정작 어떤 상품에도 중산층에 실질적 도움이 될 정도의 혜택이 붙지 않았다”며 “소장펀드, 재형저축, ISA 등 ‘국민 재테크 상품’을 표방한 상품이 하나같이 장기 흥행에 실패한 원인이 여기에 있다”고 말했다.

선진국의 금융상품 세제 혜택은 단순 명료하다. 미국은 투자자 목적별로 세제 혜택을 주는 계좌를 두고 소득공제나 비과세 등의 혜택을 제공한다. 노후준비를 위한 퇴직연금계좌(IRA), 의료비 지출에 대비하는 저축계좌(HSA), 교육비 마련을 위한 저축계좌(ESA) 등이 대표적이다.

일본도 △취약계층 지원(장애인 등의 소액예금 이자소득 비과세) △근로자 재산형성 지원(근로자 재산형성 저축과 연금저축 이자소득 비과세) △투자 활성화(일본식 ISA인 NISA를 통한 소액상장주식 양도소득 비과세) 등 세 개의 큰 줄기 아래 지원 정책을 펴고 있다.

영국은 ISA를 중심으로 비과세·감면 제도를 통합했다. 여러 개 저축상품에 각기 별도의 조세 지원을 하기보다 투자자의 생애주기에 따라 연령별로 구분된 계좌에 세제를 지원한다. 일반 ISA, 주니어 ISA를 각각 도입해 가입 한도 내에서 발생한 모든 이자·배당소득과 자본이득에 비과세 혜택을 준다. 주택마련 또는 은퇴자금 마련으로 목적이 정해져 있는 투자는 라이프타임 ISA를 통해 지원한다. 투자자가 납입한 금액의 25%까지 정부가 매칭 지원해주고, 계좌에서 발생한 이자소득과 배당소득, 자본이득에 대해 비과세한다.

이상엽 한국조세재정연구원 세법연구센터장은 “한국도 운용 중인 다양한 과세특례제도를 단순화해 개인연금계좌를 제외한 모든 과세특례 금융상품을 ISA로 통합하는 방안을 검토할 필요가 있다”고 말했다.

마지혜 기자 looky@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[단독] 20代 사기범죄율 1위, 대한민국](https://timg.hankyung.com/t/560x0/photo/202404/AA.36494722.3.jpg)