케이블 가입자 425만명이 큰 자산… 홈쇼핑서 年 2200억 수수료 매력

CJ헬로 강점 분석

홍세종 신한금융투자 연구원

앞으로 성장동력은 방송 ARPU(월평균 수신료)에서 찾을 수 있다. 국내 유료방송 가입자는 3300만 명에 육박한다. 가입자(Q)의 성장은 이제 한계에 다다르고 있다. 결국 핵심은 수신료(P)의 상승이다. 국내 방송 수신료는 디지털 TV 기준으로 1만원을 크게 웃돌지 않는다. 전 세계에서 가장 낮은 수준의 1인당 국내총생산(GDP) 대비 방송 ARPU 비율을 보유하고 있다. 지난 10년간 지속된 IPTV(인터넷 TV)의 공격적인 프로모션으로 전 유료방송 사업자들이 출혈 경쟁을 지속했다. 상대적으로 높은 홈쇼핑 송출 수수료도 낮은 방송 ARPU로 사업을 영위할 수 있는 원동력을 제공했다.

2013년부터 하락세를 지속한 디지털 방송 ARPU는 올해를 저점으로 반등할 수 있다. 산업 내 출혈 경쟁 강도가 지속적으로 완화되고 있기 때문이다. 단말기유통구조개선법(이하 단통법) 시행 전후(2014년 하반기) 한때 합산 20만 명까지 치솟았던 IPTV 가입자 순증은 이제 10만 명 내외까지 둔화됐다. 2015년부터 시작된 유선 보조금 관련 규제와 통신사들의 결합률(인터넷 가입자 대비 방송 가입자 비율) 상승이 경쟁 완화와 과점화 시장 구축으로 이어졌다고 볼 수 있다. 올 1분기를 기준으로 통신사들의 결합률은 모두 80%를 웃돈다. 추가적인 가입자 순증이 어려운 구조다. 프로모션 감소를 통한 방송 ARPU의 상승이 전 유료방송 사업자에 임박했다고 보는 이유다.

2012년 1만4161원을 기록한 CJ헬로의 디지털 방송 ARPU는 2014년 1만1226원까지 떨어졌다. 단통법 시행에 따라 통신사들의 무선 보조금이 유선으로 유입된 결과다. 2015년 1만948원으로 하락폭이 크게 둔화된 이후 2016년과 2017년의 방송 ARPU는 각각 1만270원, 1만181원을 기록했다. 2018년에는 1만100~1만250원, 2019년은 1만400~1만600원까지도 상승이 가능할 전망이다. 최근 소비자들의 VOD(주문형비디오) 소비량이 증가하고 있다는 점도 중장기 전망을 밝게 한다. 전체 디지털 TV ARPU의 약 30%는 VOD가 차지한다.

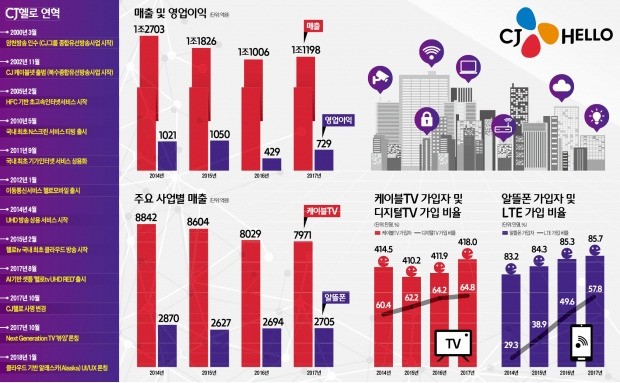

지속적으로 하락한 수익성 역시 올해를 저점으로 개선이 기대된다. 회사는 최근 무분별한 가입자 확대보다는 고(高) ARPU 고객을 중심으로 한 수익성 개선 의지를 드러내고 있다. 동종 업계에서 사업을 영위하는 스카이라이프, 현대HCN과 비슷한 행보다. 올해 629억원으로 예상되는 연간 영업이익은 내년에 16.2% 늘어난 731억원까지 기대된다. 방송 ARPU의 반등과 더불어 서비스원가(마케팅) 축소가 이익 증가에 기여할 가능성이 높다. 방송 APRU가 상대적으로 높았던 2011~2012년 연간 영업이익이 1500억원에 달했던 점을 감안하면 이익 증가는 중장기적으로 지속될 가능성이 매우 높다.

주주환원 정책 역시 기대 요인이다. 동사의 순차입금은 2017년 말 기준 6342억원, 부채비율은 89.3%까지 낮아졌다. 가장 많은 투자를 필요로 하는 아날로그 가입자의 디지털 전환은 이미 65% 완료됐다. 전체 가입자의 약 20~25%는 낮은 수신료의 아날로그 방송을 선호한다. 디지털 전환을 위한 투자가 사실상 막바지 단계에 접어들었다고 보는 이유다. 2017년 주당배당금(DPS)은 75원을 기록했다. 배당성향은 20%다. 실적이 개선되는 2019년부터는 주당배당금이 매년 최소 25원 이상 증가할 가능성이 높다. 주주들에게는 반가운 소식이다.

sejonghong@shinhan.com

-

기사 스크랩

-

공유

-

프린트

![[마켓PRO] 마이클잭슨도 선택…자산가들 꽂힌 '유언대용신탁' [이지효의 슈퍼리치 레시피]](https://img.hankyung.com/photo/202404/01.36524588.3.jpg)

![POSCO홀딩스, 1분기 영업익 6000억…전년비 14.3%↓ [주목 e공시]](https://img.hankyung.com/photo/202404/01.36524733.3.png)