박스권서 빛나는 '커버드콜 ETF'

'타이거200' 4개월간 7.5% 수익

코스피 상승률 3배 육박

"강세장 땐 상대적으로 수익률 낮아"

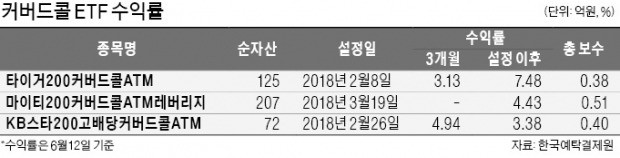

최창규 NH투자증권 연구원은 “삼성전자가 힘을 쓰지 못하면서 코스피지수가 좁은 구간에 갇혀 있다”며 “이런 상태가 한동안 계속된다면 커버드콜 전략을 쓰는 ETF나 펀드에 투자하는 게 해법이 될 수 있다”고 말했다. DB자산운용의 마이티200커버드콜ATM레버리지는 3월19일 설정된 이후 4.43% 수익을 거뒀다. KB자산운용의 KB스타200고배당커버드콜ATM ETF는 설정일(2월26일) 이후 수익률이 3.38%다.

커버드콜 전략은 주식을 매수하면서 동시에 콜옵션을 매도해 ‘옵션 프리미엄(옵션 가격)’을 안정적으로 얻는 것을 말한다. 정현종 한국투자증권 연구원은 “코스피200에 포함된 주식 현물을 매수하고 그 주식을 기초자산으로 하는 콜옵션을 주식 보유량만큼 매도하는 전략”이라며 “시장이 횡보하거나 완만하게 하락할 때 전체 주식시장보다 높은 수익을 얻을 수 있다”고 설명했다.

커버드콜 ETF는 시장이 횡보할 때 콜옵션 매도 프리미엄으로 수익을 얻는다. 시장이 하락할 때는 보유 주식에서 손실이 나지만 옵션 프리미엄으로 이를 일부 상쇄한다. 반대로 주가 상승 시에는 보유 주식에서 이익이 나지만 콜옵션 매도로 인한 손실 때문에 수익이 일정 수준으로 제한된다.

같은 커버드콜 ETF라도 ATM(등가격)이냐, OTM(내가격)이냐에 따라 수익률 차이가 크다. 미래에셋자산운용이 2012년 선보인 타이거200커버드5%OTM ETF는 최근 3년 수익률은 33.96%지만 연초 이후 수익률은 -1.13%로 부진하다. 마이다스자산운용의 마이다스200커버드콜5%OTM ETF도 연초 이후 1.15% 손실을 냈다. 5% OTM은 콜옵션 행사가격이 현 주가지수보다 5% 높다는 뜻으로, 그만큼 콜옵션 행사 가능성이 낮아 옵션 프리미엄도 낮아지게 된다. OTM은 상승장에선 ATM보다 유리하지만 옵션 프리미엄만으로 수익을 올려야 하는 횡보장에선 수익률이 낮을 수밖에 없다.

전문가들은 중위험·중수익을 노리는 투자자라면 커버드콜 ETF나 펀드에 중장기적으로 투자하는 것이 좋은 대안이 될 수 있다고 말했다. 최 연구원은 “투자 기간을 3년으로 놓고 봐도 커버드콜 ATM 전략은 코스피200지수보다 불과 2.6%포인트 뒤처지는 데 그쳤다”고 덧붙였다.

임근호 기자 eigen@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[오늘의 arte] 독자 리뷰 : 당신의 미술 취향은 무엇인가요](https://timg.hankyung.com/t/560x0/photo/202404/AA.36523699.3.jpg)