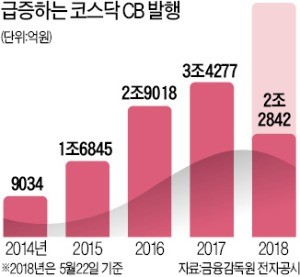

코스닥 CB발행 과열… '매물 폭탄' 주의보

2년 반 새 발행액 9兆 육박

"저위험 고수익" 큰손들 몰려

전환주식 쏟아지면 개미들 피해

CB는 만기 때 원금을 돌려받는 데다 주가 상승 시 큰 수익을 낼 수 있어 큰손 투자자에게 저위험 고수익 투자처로 인식되고 있다. 발행되는 CB 대부분은 사모펀드가 빨아들이고 있다. 사모형 코스닥벤처펀드는 전체 자산의 약 50%를 CB와 신주인수권부사채(BW)로 운용 중이다. 한 코스닥 상장사 관계자는 “회사에 자금이 필요 없는데도 CB를 발행해달라는 요청이 곳곳에서 들어온다”고 말했다.

한 증권사 자기자본투자(PI) 임원은 “CB는 주가가 떨어지면 전환가격이 낮아지는 구조여서 주가 변동성이 큰 기업에도 투자금이 몰린다”며 “큰손들이 투자한 CB는 주식으로 바뀔 여지가 많아 소액주주들은 매물 폭탄을 조심해야 한다”고 말했다.

조진형 기자 u2@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[오늘의 arte] 독자 리뷰 : 당신의 미술 취향은 무엇인가요](https://timg.hankyung.com/t/560x0/photo/202404/AA.36523699.3.jpg)