가치투자자의 '애장품' 메리츠금융지주, 바닥 찍었나

4월 중순 이후 반등…5% 올라

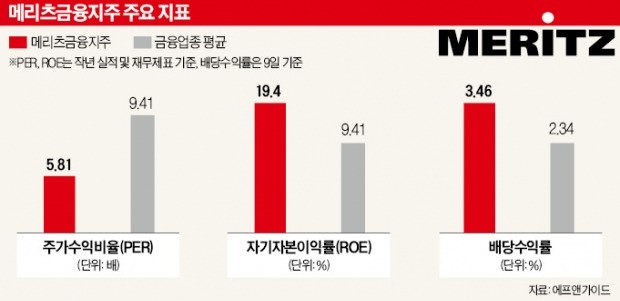

PER 5.8배 '저평가'…배당도 매력

10일 메리츠금융지주는 100원(0.72%) 상승한 1만4000원에 거래를 마쳤다. 지난달 20일 반등에 성공해 이날까지 5.26% 올랐다.

메리츠금융지주는 지난 2월5일 1만7300원으로 정점을 찍은 뒤 지속적인 하락 궤적을 그렸다. 전문가들은 조정이 장기간 이어진 이유로 △꼬인 수급 △일부 사업 성장성에 대한 의구심을 꼽았다.

우선 몇몇 공모펀드 운용사가 펀드 투자자의 환매 요구에 대응하기 위해 수익률이 좋은 메리츠금융지주를 먼저 시장에 던졌다. 자산운용사들은 2~4월 메리츠금융지주를 62억4500만원어치 순매도했다. 메리츠금융지주를 보유하고 있는 한 자산운용사 펀드매니저는 “메리츠금융지주는 작년 이후 올 1월 말까지 48.64% 올라 보유 종목 중에서도 ‘효자’로 꼽혔던 주식”이라며 “조정 기간에 어쩔 수 없이 일부 물량을 매도했다”고 설명했다.

핵심 계열사인 메리츠화재의 업황 악화에 대한 시장 우려도 작용했다. 메리츠화재는 자동차 보험 손해율 상승과 공격적인 신계약 확대에 따른 비용 부담이 올해 수익성 악화 요인으로 작용할 것이란 우려가 나오고 있다.

상당수 가치투자자는 메리츠금융지주의 상승세가 더 이어질 것이라는 데 무게를 두는 분위기다. 밸류에이션(실적 대비 주가 수준), 수익성, 배당 측면에서 모두 매력적이라는 이유에서다.

금융정보업체 에프앤가이드에 따르면 메리츠금융지주의 주가수익비율(PER: 주가/주당순이익)은 5.81배로, 유가증권시장 금융업종 평균(9.41배)에 비해 낮다. 기업의 이익창출 능력을 나타내는 자기자본이익률(ROE: 순이익/자기자본)은 19.4%로 업종 평균(9.41%)보다 높다. 배당수익률은 업종 평균보다 1.12%포인트 높은 3.46%다. 한 가치투자 운용사 최고투자책임자(CIO)는 “최근 수년간 성장 역량을 입증한 경영진에 대한 신뢰도 크다”고 말했다.

마지혜 기자 looky@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[AI 종목 진단] 급락장 와중에도 이 종목은 상승세…매수 유효점은?](https://img.hankyung.com/photo/202404/01.36468984.3.jpg)

![[마켓PRO] '저점매수 기회 왔다'…수익률 1% 고수들, '이 종목' 대거 매수](https://img.hankyung.com/photo/202404/01.36468967.3.jpg)

![넷플릭스, 가입자 순증 꺾였다…악재 쏟아진 기술주 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240419072033320.jpg)

![[신간] 휠체어를 탄 여성들…'우리의 활보는 사치가 아니야'](https://timg.hankyung.com/t/560x0/photo/202404/ZK.36468973.3.jpg)