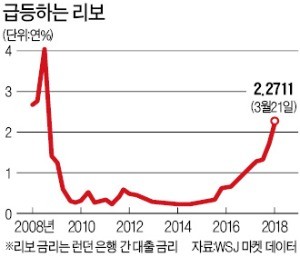

100조달러 움직이는 리보 급등… "미국 금리 인상보다 더 주목해야 할 사건"

모건스탠리 분석

3개월 만기 리보 연 2.27%

2008년 이후 최고 수준

미국 국채발행 확대 등 영향

해외에서 달러화 급감

씨티그룹의 매트 킹 애널리스트는 “리보는 대부분의 레버리지 대출, 금리 스와프 및 일부 모기지에 대한 기준으로 쓰인다”며 “리보 급등은 높은 시장 금리와 위험 자산의 약세를 초래하고 뮤추얼펀드 자금 유출의 원인이 될 수 있다”고 말했다.

WSJ는 달러 벤치마크와 관련있는 100조달러 이상의 부채 및 파생상품 계약의 금리가 상향 조정되고 있다고 보도했다. 조너선 가너 모건스탠리 전략가는 블룸버그통신과의 인터뷰에서 “Fed의 기준금리 인상보다 리보 상승이 더 주목해야 할 올해의 사건이 될 수 있다”고 말했다.

리보와 국내외 금융회사 간 하루짜리 초단기 외화대출 금리인 오버나이트 인덱스 스와프(OIS)의 스프레드도 지난 1월 말 0.25%포인트에서 이날 0.55%포인트로 두 배 이상으로 벌어졌다. 2009년 이후 최대다.

스프레드는 은행의 단기 자금 조달비용과 무위험 금리가 얼마나 차이가 있는지를 보여준다. 스프레드가 크게 벌어졌다는 건 역외 달러화 조달 여건이 악화됐다는 뜻이다.

전문가들은 최근 스프레드 확대는 미 재무부의 단기 국채 공급 확대, Fed의 자산 축소, 미국 기업의 해외이익 본국 송금 등에 따른 달러화 유동성 축소 영향으로 분석했다.

미 재무부는 올해 작년보다 두 배가량 많은 4000억달러에 이르는 차입 수요를 만기 1년 이하 국채로 조달할 계획이다. Fed는 올해 보유 국채와 주택저당증권(MBS) 3800억달러어치를 내다 팔아 달러를 회수한다. 많은 이익을 해외에 남겨뒀던 애플 등 미국 기업들도 세제 개혁에 따라 자금을 미국으로 송금하고 있다. 모두 해외에서 달러가 줄어드는 요인이다.

뉴욕=김현석 특파원 realist@hankyung.com

-

기사 스크랩

-

공유

-

프린트

!["글로벌 웹3 게임 산업, 아시아를 필두로 본격 확장할 것" [SEABW 2024]](https://img.hankyung.com/photo/202404/01.36516290.3.jpg)

![김서준 해시드 대표 "동남아 웹3 시장 '대규모 채택' 이끌어 낼 것" [SEABW 2024]](https://img.hankyung.com/photo/202404/01.36515089.3.jpg)