"유한양행, 연간 1000억원 연구개발에 투자…향후 R&D 기대"-신한

신한금융투자에 따르면 유한양행의 4분기 실적은 높은 시장 예상치를 밑돌았다. 매출액은 3734억원으로 예상치 3839억원을 하회했다. 다만 자체개발 품목인 고지혈복합제 로수바미브와 고혈압복합제 듀오웰 호조로 전문의약품 매출(2551억원)은 양호했다는 판단이다.

원료의약품 수출은 606억원으로 부진했는데 최대 매출처인 길리어드의 C형 간염치료제 매출이 4분기에도 54% 감소했기 때문이다. 영업이익은 전년대비 31.6% 감소한 139억원으로 집계됐다. 연구개발비용이 304억원으로 69억원 증가했기 때문이다.

올해 영업 실적도 크게 기대할 수준은 아닐 것이라는 게 신한금융투자의 관측이다. 매출액은 1만5068억원으로 예상된다. 특허 만료 등에 따른 주력 품목의 성장 둔화로 인해 전문의약품 매출은 9927억원에 그칠 것으로 전망된다.

원료의약품 수출은 2456억원으로 부진이 이어질 것으로 보인다. 인지도 상승으로 인해 일반의약품 매출은 1256억원으로 양호할 것이라는 판단이다. 연구개발비용은 1082억원으로 예상되며 영업이익은 843억원으로 소폭 증가할 것으로 보인다.

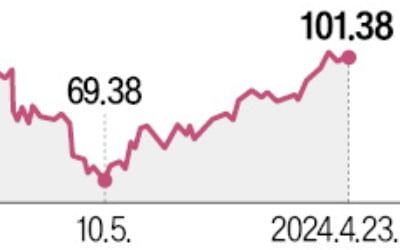

배기달 연구원은 "연간 1000억원 이상을 연구개발에 투자하고 있어 향후 R&D가 기대된다"며 "현재 주가순자산비율이 1.7배로 추가 하락은 제한적"이라고 설명했다.

이소은 한경닷컴 기자 luckysso@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![김서준 해시드 대표 "동남아 웹3 시장 '대규모 채택' 이끌어 낼 것" [SEABW 2024]](https://img.hankyung.com/photo/202404/01.36515089.3.jpg)

![[오늘의 arte] 예술인 QUIZ : 단편 '일러두기'로 이상문학상 수상](https://timg.hankyung.com/t/560x0/photo/202404/AA.36512057.3.jpg)