뜨거운 회사채 발행시장… 1월 경쟁률 '사상 최고'

작년 말부터 기관 대기자금 급증

우량 회사채 줄줄이 발행

현대제철·KT엔 1조 이상 몰려

비우량채로 온기 퍼질지 주목

평균 3.74 대 1의 경쟁률을 기록해 2012년 4월 회사채 수요예측 제도 도입 이후 월별 기준으로 가장 높았다. 종전 최고 경쟁률은 지난해 2월 3.64 대 1이었다. 발행에 나선 모든 기업이 수요예측에서 모집금액보다 많은 투자 수요를 확보했다.

현대제철(1조800억원)과 KT(1조2400억원) 회사채엔 1조원 이상의 자금이 몰렸다. 11개 기업 중 8곳이 당초 희망한 수준보다 낮은 금리로 채권을 발행하는 데 성공해 자금조달 비용을 줄였다. 발행 채권 금리가 희망하던 수준보다 높은 기업은 신용등급 AA+에 ‘부정적’ 전망이 달린 롯데칠성뿐이었다.

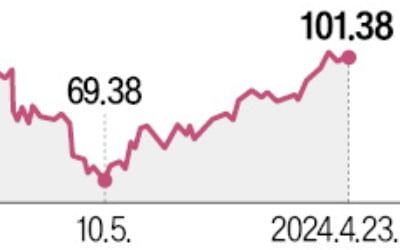

대규모 자금이 몰린 것은 지난해 말 회사채 시장이 예상보다 일찍 문을 닫으면서 평소보다 대기 수요가 많아진 영향이 컸다는 분석이다. 지난해 10월 한국은행과 미국 중앙은행(Fed) 기준금리 인상 우려로 시장금리가 급등하면서 국내 채권시장은 급격히 냉각됐다. 채권값 하락에 부담을 느낀 기관들이 투자에 주저하자 11월 초부터 회사채 시장을 찾는 기업은 대폭 감소했다. 두 달 동안 회사채를 담지 못하던 기관들이 올초 풍부한 ‘실탄’을 확보해 투자에 나섰다는 얘기다.

신용도가 우량한 기업이 줄줄이 발행에 나선 것도 기관 투자를 이끌어냈다. 1월 회사채 발행기업 중 AJ네트웍스(BBB+)를 제외한 10곳 모두 ‘AA-’ 등급 이상의 신용도를 보유하고 있었다. 금리 상승기지만 기관들은 만기까지 보유하기 위해 공격적으로 회사채 투자에 나섰다.

한 증권사 기업금융담당 임원은 “신용등급 ‘AA-’ 이상인 회사채는 시중금리 상승 추세로 만기까지 보유할 메리트가 더 커졌다”며 “전체 회사채 발행 규모가 크게 늘지 않은 상황에서 유동성이 풍부해진 기관들이 연초부터 적극적으로 우량등급 회사채를 사들이고 있다”고 말했다.

투자은행(IB)업계는 2월에도 기관 자금이 회사채 시장에 집중적으로 몰릴 것으로 예상한다. 2월에는 한솔제지(A0, 1000억원) 한화(A0, 1000억원) LS전선(A+, 1000억원) 롯데오토리스(A0, 300억원) 등이 회사채 발행을 준비 중이다.

김진성/서기열 기자 jskim1028@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![김서준 해시드 대표 "동남아 웹3 시장 '대규모 채택' 이끌어 낼 것" [SEABW 2024]](https://img.hankyung.com/photo/202404/01.36515089.3.jpg)

![MBC '뉴스데스크' 앵커 출신 박혜진, 파격 근황 봤더니… [이일내일]](https://timg.hankyung.com/t/560x0/photo/202404/01.36513659.3.jpg)