재상장 첫날 상·하한가… 'BGF 부자'의 엇갈린 행보

사업회사 BGF리테일

기업 분할 과정서 저평가

편의점 규제로 업계 구조조정

대형사 점유율 높아질 듯

BGF, 브랜드 로열티 외에 특별한 수익원 없어

분할 뒤 처음 거래가 재개된 BGF리테일은 8일 유가증권시장에서 29.77% 올라 상한가인 19만4000원에 마감했다.

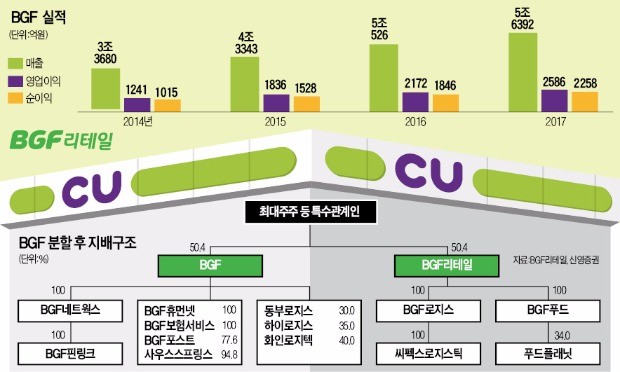

반면 지주회사 BGF는 하한가(-29.94%, 2만8550원)로 장을 마쳤다. 사업회사인 BGF리테일은 편의점사업과 관련한 계열사를 거느리고 있다. BGF는 사우스스프링스, BGF네트웍스 등을 계열사로 뒀다.

일반적으로 회사가 지주회사와 사업회사로 쪼개지면 사업회사 주가는 오르고 지주회사는 내린다. 대주주들은 이런 점을 활용해 보유하고 있는 사업회사 지분을 팔아 지주사 지분을 사들여 지배력을 높인다. BGF리테일과 BGF 주가가 극명하게 엇갈린 이유다.

전문가들은 분할비율과 기준가 산정 때부터 예견된 일이었다고 분석한다. BGF리테일은 지주사로 전환하면서 지난 3월 말 기준 순자산 장부가액을 바탕으로 분할비율을 산정했다. 1주를 0.65(지주사) 대 0.35(사업회사) 비율로 쪼갰다. 현금자산을 많이 보유한 지주사 가치가 더 높게 평가된 것이다. 사업회사는 기업가치 대비 주식 수가 적어 가격이 오를 수밖에 없는 상황이었다고 신영증권은 분석했다.

시초가를 결정하는 기준가 역시 사업회사(7만4700원)보다 지주사(8만5000원)가 높게 책정됐다. 주영훈 유진투자증권 연구원은 “BGF리테일의 주요 수익원은 편의점 운영”이라며 “지주회사는 현금성 자산과 브랜드 사용 로열티를 받는 것 외에 특별한 수익원이 없다”고 설명했다. 그는 “BGF리테일은 30% 가까이 추가 상승할 여력이 있다”며 목표주가를 25만원으로 제시했다.

◆“규제 강화로 1등만 살아남을 것”

BGF리테일 주가는 지난 5월 이후 이날 분할상장 전까지 50% 가까이 하락했다. 정부 규제의 직격탄을 맞았다. 내년 최저임금 인상 결정으로 수익성 악화와 신규 출점 둔화 우려가 커졌다. 신영증권에 따르면 국내 편의점의 평균 매출 성장률(전년 대비)은 2015년 26%, 지난해 19% 등으로 고성장을 이어오다 최근 10% 수준으로 떨어졌다. BGF리테일이 가맹점주에게 전기료 지원, 최저수입 보장 등을 위해 850억원 규모의 지원을 약속한 점도 주가에 부정적이었다.

하지만 최근 주가 반등 기대가 커지고 있다. 대부분 악재가 이미 반영된 데다 편의점업계 구조조정으로 상위권 업체들의 점유율이 높아질 것이라는 전망이 나오고 있어서다. 손윤경 SK증권 연구원은 “편의점 성장률 둔화와 정부 규제는 시장이 예상했던 악재”라며 “중소형 편의점은 가맹점주를 지원하기 힘들기 때문에 상위 업체들 경쟁력이 강화될 것”이라고 내다봤다.

밸류에이션(실적 대비 주가 수준) 매력도 높은 편이라는 분석이다. 금융정보업체 에프앤가이드에 따르면 GS25를 운영하는 GS리테일의 올해 예상실적 기준 주가수익비율(PER·주가/주당순이익)은 20배로 BGF리테일(17배)보다 높다. 여영상 한국투자증권 연구원은 “올 들어 지난 3분기까지 다른 편의점업체들의 영업이익은 소폭 감소했지만 BGF리테일은 26% 증가했다”고 말했다.

강영연 기자 yykang@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[오늘의 arte] 독자 리뷰 : 당신의 미술 취향은 무엇인가요](https://timg.hankyung.com/t/560x0/photo/202404/AA.36523699.3.jpg)