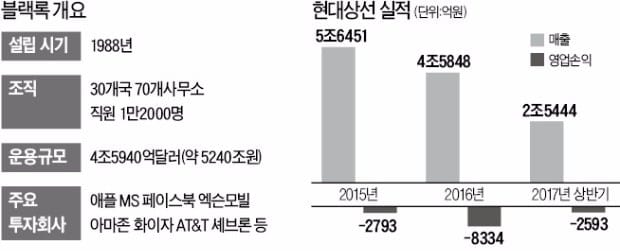

"블랙록, 현대상선 신주 20% 할증인수 제안했다"

최대 1조원 투자 합의안 확인…기존 주주 손실 최소화 포석

'대량 대기매물' 부담 줄이려 5년 장기보유 조건도 합의

현대상선 정상화 낙관…자금회수 전략까지 준비

▶본지 8월21일자 A1, 22면 참조

지분 희석에 따른 기존 주주 손실을 줄이는 동시에 외국계 투자회사에 대한 반감을 누그러뜨리기 위해서다. 현대상선 최대주주인 산업은행은 블랙록이 협상 과정에서 제시한 담보제공 요구를 들어줄 수 없다며 아직까지 투자 유치를 반대하고 있다.

블랙록과의 협상 상황에 밝은 한 관계자는 “외국계 투자회사로서 ‘회사 미래를 밝게 보고 대규모 투자를 단행했다’는 말만으론 기존 주주들의 호응을 얻기 어렵다고 판단해 할증 발행에 합의한 것”이라며 “주식을 비싸게 매수하면 회사 가치를 충분히 높게 평가하고 있다는 메시지를 효과적으로 전달할 수 있기 때문이기도 하다”고 말했다.

블랙록은 또 오버행(대량 대기매물) 부담이 주가에 악영향을 미치는 것을 최소화하기 위해 새로 인수한 주식을 5년간 보유하는 조건에도 합의했다. 제3자 배정으로 신주를 인수한 투자자의 일반적인 보호예수기간이 1년인 점과 비교할 때 분명한 장기투자 의지를 밝힌 셈이다. 이 관계자는 “블랙록은 5년이 지난 뒤 현대상선이 정상화되면 블록딜(시간외 대량매매)로 투자금을 회수한다는 전략까지 마련한 것으로 안다”고 말했다.

합의사항 이행을 위해 두 회사는 회계법인과 법무법인을 자문사로 고용하고 이 같은 내용을 문서화하는 작업만 남겨둔 상태였다. 하지만 지난 7월 초 현대상선이 산업은행에 합의사항을 보고한 이후 돌연 거래가 중단됐고, 같은 달 말 협상을 진행하던 김충현 부사장은 해임됐다. 산업은행은 블랙록이 투자 조건으로 이사 한 명 파견 외에 부산과 인천항만 등 터미널 지분을 담보로 요구한 것을 문제삼고 있다. 대출이 아니라 지분 투자에 담보를 제공하는 것이 원칙에 어긋난다는 이유에서다.

IB업계에선 현대상선 보유 터미널 지분 가치를 모두 합쳐도 2000억원을 밑돌기 때문에 담보 제공 요구는 무리한 수준이 아니라고 해석하고 있다. 2015년 현대라이프 증자에 참여한 대만 푸방그룹이나 올해 현대삼호중공업에 4000억원을 투자한 사모펀드(PEF) 운용사 IMM도 기존 주주로부터 풋옵션(정해진 가격에 주식을 되팔 수 있는 선택권)을 보장받는 등 일정 수준의 ‘손실제한 조건’을 요구하는 경우가 적지 않아서다.

지난 20일 블랙록과의 투자협상 사실이 보도된 이후 산업은행과 현대상선은 “초기단계 투자 제안으로 구체적인 조건을 제안받은 적은 없다”고 답변했다.

정영효 기자 hugh@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[단독] 20代 사기범죄율 1위, 대한민국](https://timg.hankyung.com/t/560x0/photo/202404/AA.36494722.3.jpg)