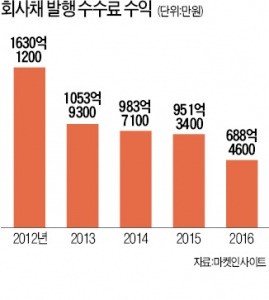

올 회사채 발행 수수료 수익 급감

22일 한국경제신문 자본시장 전문매체인 마켓인사이트 집계 결과 올 들어 이날까지 34개 증권사의 회사채(사모 제외) 발행 주선 수수료 수익은 총 688억4600만원으로 작년(951억3400만원)보다 27.6% 감소했다. 회사채 수요예측(기관투자가 대상 사전 청약) 제도 시행 첫해인 2012년 수수료 수익은 총 1630억1200만원으로 올해보다 두 배가량 많았다. 이후 매년 수익 규모가 줄면서 2014년에는 983억7100만원으로 1000억원 아래로 떨어졌다.

수수료 수익이 감소하는 가장 큰 이유는 국내 회사채 시장 자체가 쪼그라들고 있기 때문이다. KIS채권평가에 따르면 올해 국내 기업의 회사채 발행 규모는 33조6419억원으로 2008년(26조391억원) 이후 최저 수준으로 떨어졌다. 김상만 하나금융투자 자산전략실장은 “경기 부진으로 기업 투자가 위축된 여파”라고 말했다.

수수료율도 낮아지고 있다. 2012년 발행액 대비 0.294%였던 평균 수수료율은 올해 0.195%로 떨어졌다. 4년 전에는 1000억원어치 회사채 발행을 주선하고 3억원의 수수료를 챙긴 데 비해 올해는 2억원도 채 못 받았다는 얘기다. 한 증권사 기업금융본부장은 “주요 증권사가 주선 점유율을 높이기 위해 출혈 경쟁을 벌이면서 수수료가 갈수록 박해지고 있다”고 말했다.

회사채 발행 주선 점유율 1위인 NH투자증권은 지난 6월 수서발(發) 고속철을 운영하는 에스알의 1900억원어치 회사채 발행을 주선하는 대가로 업계 최저인 0.05%의 수수료를 받아 ‘덤핑’ 논란이 일었다.

하헌형 기자 hhh@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[마켓칼럼]밸류업과 연계한 배당투자 전략](https://img.hankyung.com/photo/202404/01.36520331.3.jpg)

![[마켓PRO] SK하이닉스 주가 떨어지자 '줍줍'하는 투자 고수들](https://img.hankyung.com/photo/202404/01.36521284.3.jpg)

!['매그니피센트7' 실적 먹구름…지수 혼조 [뉴욕증시 브리핑]](https://timg.hankyung.com/t/560x0/photo/202404/01.36519299.1.jpg)

![[화순소식] '재즈 피아니스트' 롭 반 바벨 30일 초청 공연](https://timg.hankyung.com/t/560x0/photo/202404/ZK.36521685.3.jpg)