[60조 PEF의 질주] 작년 인수금융시장 규모 11조…1년 새 2배 급증

작년 인수금융 수수료만 1천억대

로펌·회계법인, PEF 전담부서도

![[60조 PEF의 질주] 작년 인수금융시장 규모 11조…1년 새 2배 급증](https://img.hankyung.com/photo/201611/AA.12772178.1.jpg)

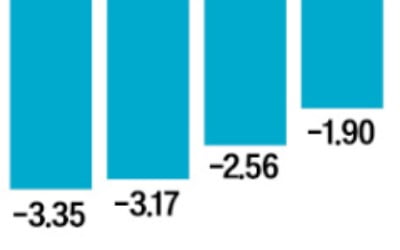

2일 한국경제신문 자본시장 전문 매체인 마켓인사이트에 따르면 지난해 국내 M&A 인수금융 시장 규모는 11조7796억원으로 2014년(5조8328억원)보다 두 배 이상으로 커졌다. 인수금융이란 M&A에 나선 PEF 또는 기업이 인수대금을 마련하기 위해 금융회사에서 빌리는 돈을 뜻한다. 통상 PEF는 연기금 등 투자자로부터 받은 자체 펀드 자금과 은행 등에서 빌리는 인수금융을 적절히 섞어 인수대금으로 쓴다.

2011년 미래에셋PE-휠라코리아 컨소시엄이 세계 1위 골프공 브랜드 타이틀리스트를 보유한 아쿠쉬네트를 인수했을 때도 이런 방식을 활용했다. 전체 인수금액 12억2500만달러 중 7억2500만달러만 자체 조달하고, 나머지 5억달러는 산업은행에서 빌렸다. 인수금융은 자체 펀드 자금이 부족하거나 펀드 수익률을 끌어올리기 위해 활용한다. 인수금융은 대출인 만큼 전체 인수대금에서 펀드 투자금 비중을 작게 가져가야 훗날 웃돈을 받고 기업을 매각할 때 펀드 수익률이 높아진다.

인수금융 이자율은 연 4~5% 수준으로, 은행 증권 보험 연기금 등이 돈을 댄다. 이들은 PEF가 인수하는 기업의 경영권 지분을 담보로 돈을 빌려준다. 이 중 일부 은행과 증권사는 PEF에 직접 인수금융을 제공하는 데 그치지 않고, 다른 금융회사나 연기금을 연결해주는 ‘인수금융 주선 사업’도 벌이고 있다. 인수금융 주선 수수료는 통상 대출액의 1~2% 수준이다. 지난해 인수금융 시장 규모를 감안하면 중개 수수료만 1000억~2000억원에 달했을 것이란 추정이 나온다.

로펌과 회계법인은 PEF 관련 서비스를 확대하고 있다. 김앤장은 PEF 전담팀에 60여명의 변호사를 투입해 M&A 관련 법률 자문을 수행하고 있다. 율촌 태평양 광장 세종도 국내외 변호사 등으로 구성된 PEF 전담팀을 두고 있다. 회계법인에선 딜로이트안진이 PEF 서비스에 가장 적극적이다. 2010년 PEF 전담팀을 구성해 ‘거래 발굴-실사 자문-M&A 컨설팅-감사-세금’으로 이어지는 원스톱 서비스를 제공하고 있다. 회사 관계자는 “PEF 전담팀 매출은 2010년 설립 이후 매년 20% 넘게 늘고 있다”고 말했다. 이 밖에 PEF에 돈과 사람이 몰리면서 컨설팅업체, 헤드헌팅 회사, 홍보대행사 등도 ‘PEF 특수’를 누리고 있다.

이동훈 기자 leedh@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![르세라핌, 美서 라이브 '대참사'…'K팝 아이돌' 논란 터졌다 [이슈+]](https://timg.hankyung.com/t/560x0/photo/202404/01.36438208.3.jpg)