"저평가된 현금부자주 담을 때"

변동성 장세엔 '현금이 왕'

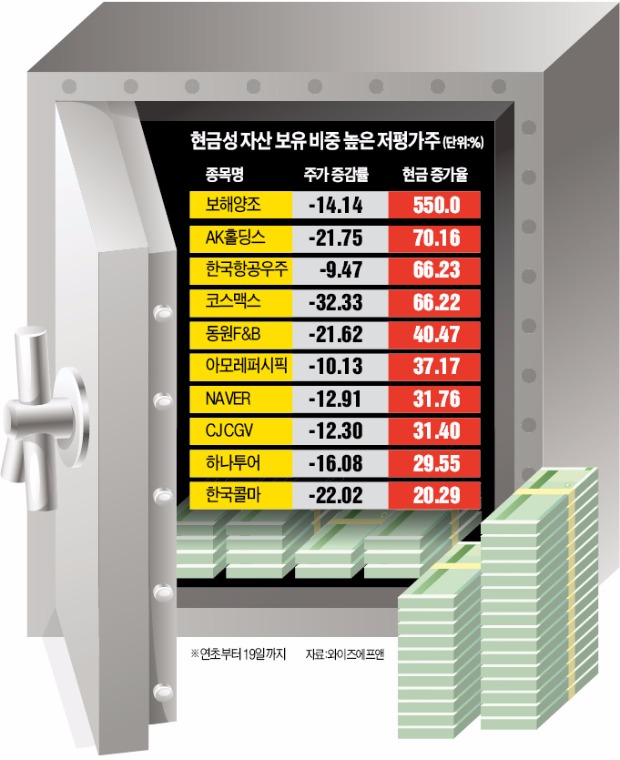

현금비중 늘고 PBR 낮은 34곳, 주가 조정될 때 저가 매수 기회

미국 투자자도 아마존 팔고 현금 많은 월마트로 갈아타

한국경제신문이 19일 금융정보업체 와이즈에프앤에 의뢰해 분석한 결과 올해 현금성 자산 비중과 영업이익이 작년보다 20% 이상씩 증가할 것으로 예상되는 종목은 보해양조 태평양물산 한국항공우주(KAI) 코스맥스 동원F&B 아모레퍼시픽 CJ CGV 하나투어 CJ대한통운 등 34개였다. 모두 주가순자산비율(PBR=주가/주당순자산)이 업종 평균치보다 낮은 저평가주다. 이날 유가증권시장에서도 AK홀딩스가 6.12% 상승한 것을 비롯해 동원시스템즈(5.41%) 한솔케미칼(5.29%) 동원F&B(2.67%) 등 현금성 자산이 많고 영업이익 증가폭이 클 것으로 점쳐지는 종목의 주가 상승폭이 컸다.

와이즈에프앤은 34개 종목 중 회사 청산 가치보다 주가가 낮아진 상태인 PBR 1배 미만 종목의 주가 상승 여력이 상대적으로 더 높다고 분석했다. 삼양홀딩스(0.8배) AK홀딩스(0.85배) 케이티스(0.89배) 아시아나항공(0.87배) 유니드(0.55배) 동일방직(0.19배) 한화케미칼(0.82배) LG상사(0.91배) 태평양물산(0.98배) 등이다.

AK홀딩스는 현금성 자산(예금, 단기채권, 단기투자상품 등)이 지난해 2776억원에서 올해 4723억원으로 70%가량 급증할 것으로 예상됐다. 이 회사 주가는 올 들어 21.75% 하락했다. 태평양물산의 현금성 자산은 지난해 82억원에서 올해 182억원으로 늘어날 것으로 추정됐다. 올해 영업이익이 작년(172억원)보다 148.41% 늘어난 427억원을 기록할 것으로 예상됐다.

현금이 많은 기업들의 주가 상승세는 미국 증시에서도 나타나고 있다. 하나금융투자는 아마존과 월마트의 주가 움직임이 현금성 자산의 중요성을 보여주는 대표적 사례라는 분석보고서를 내놓았다. 작년에는 아마존의 주가 상승률이 118%에 달했지만 올 들어 23% 급락한 반면 월마트는 연초 이후 8% 상승했다는 것이다. 이재만 하나금융투자 연구원은 “월마트의 잉여현금흐름은 지난해 107억달러에서 올해 123억달러로 늘어나는 반면 아마존은 119억달러에서 99억달러로 줄어들 것”이라며 “저성장 국면에서는 현금 보유 비중이 높은 기업이 부각되는 경향이 있다”고 분석했다.

민지혜 기자 spop@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![LG에너지솔루션, 1분기 영업익 1573억 …전년비 75.2%↓ [주목 e공시]](https://img.hankyung.com/photo/202404/01.36520283.3.png)

!['매그니피센트7' 실적 먹구름…지수 혼조 [뉴욕증시 브리핑]](https://timg.hankyung.com/t/560x0/photo/202404/01.36519299.1.jpg)

![AI에게 이렇게 말해보세요 "심호흡 한번 하고 문제를 해결해보자" [WSJ 서평]](https://timg.hankyung.com/t/560x0/photo/202404/01.36512304.3.jpg)