5大 증권사, 기업대출 18조까지 확대…중소기업·벤처 전문 증권사도 키워

"자본시장 키우라고 IB면허 줬더니 개인대출만…" 지적

5대 증권사에 자기자본 100%까지 기업대출 허용

모든 증권사 헤지펀드 운용 가능…업계 대변화 예고

금융위원회는 14일 이 같은 내용을 핵심으로 하는 ‘금융투자업 경쟁력 강화방안’을 발표했다. 김학수 금융위 자본시장국장은 “증권사의 기업금융 기능을 강화해 ‘한국형 투자은행(IB)’을 키우는데 역점을 뒀다”고 말했다.

○건전성 규제도 대폭 완화

정부가 이 같은 방안을 내놓은 것은 2012년 한국형 투자은행(IB)인 ‘종합금융투자사업자’를 도입했지만 여전히 증권사들이 위탁매매와 채권거래 중심의 천수답(天水畓)식 영업행태를 지속하고 기업의 자금조달 창구로서 역할을 제대로 못하고 있다는 판단에서다.

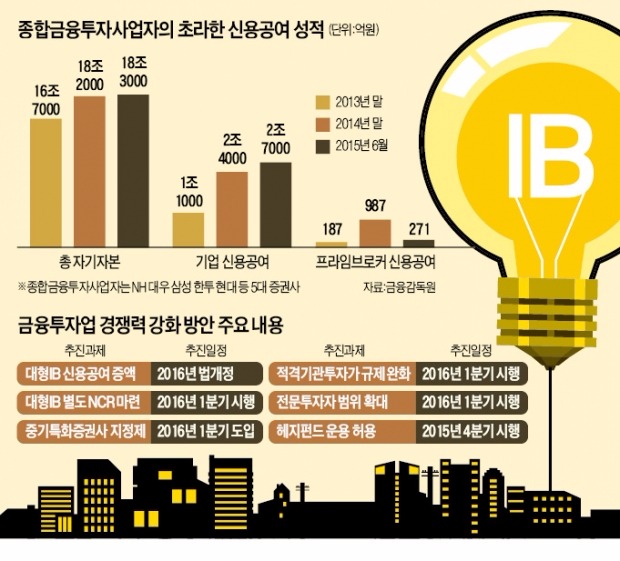

자기자본이 3조원 이상인 5대 증권사는 ‘종합금융투자사업자’라는 별도의 ‘면허증’을 갖고 있다. 중소형 증권사와는 달리 기업과 헤지펀드에 대한 신용공여가 가능하다. 그러나 실제 5대 증권사의 기업 신용공여는 자기자본의 15%인 2조7000억원(6월 말 기준)에 불과하다. 헤지펀드 신용공여는 5대 증권사 통틀어 달랑 271억원이다. IB 업무를 하라고 증자를 독려하고 새로운 면허증을 줬지만 정작 증권사들은 주식담보대출 등 손쉽게 돈을 벌 수 있는 개인 신용대출에 치중한 것이다. 5대 증권사의 개인 신용대출 규모는 지난해 말 자기자본 대비 60% 수준에 달한다.

금융위는 종합금융투자사업자의 기업 자금 공급을 유도하기 위해 기업 신용공여에만 별도로 자기자본의 100%를 쓸 수 있도록 자본시장법을 개정하기로 했다. 지금은 개인과 기업 신용공여 및 지급보증까지 모두 합쳐 자기자본의 100% 한도를 두고 있다. 지급보증 한도는 아예 폐지하기로 했다.

건전성 규제도 완화하기로 했다. 일반 증권사에 적용하는 영업용 순자본비율(NCR)이 아닌 별도 NCR 체계를 적용한다. 만기 1년 이내 단기 대출의 건전성 규제는 은행 수준으로 완화하고, 1년 초과 신용공여에 대해서도 점진적으로 규제를 완화하는 게 골자다. 이에 따라 5대 증권사가 기업 대출을 최대 18조원까지 확대할 수 있는 여력이 생긴 것으로 분석된다.

○특화 증권사에 정책자금 지원

중소기업과 벤처기업을 위한 특화 증권사를 키우는 것도 이번 정책의 주요 내용 중 하나다. 금융위는 내년 1분기에 ‘중소기업 특화 증권사 지정제도’를 도입할 계획이다. 대형 IB들은 인수합병(M&A), 대기업 구조조정, 중견기업 자금 지원 등의 기업 금융을 담당하고 중소형 증권사는 중소기업, 벤처기업의 자금 조달과 인수 업무 등을 지원토록 하겠다는 것이다. 그동안 자본시장은 중소기업 자금 공급 역할을 전혀 하지 못하고 있다는 평가가 많았다.

중소기업 특화 증권사로 지정되면 각종 정책자금을 지원받는다. 중소기업에 자금과 경영 자문 등을 지원하는 신기술사업금융사를 겸영하는 증권사에는 산업은행의 정책자금과 성장사다리펀드를 우선 지원하고 신용보증기금의 프라이머리 채권담보부증권(P-CBO·직접 회사채를 발행하기 어려운 기업에 정부가 신용보증을 지원해 발행한 증권) 발행 인수자 선정 때도 우대하기로 했다.

중소기업 특화 증권사는 중립적인 민관 합동위원회에서 선정할 예정이다. 코넥스 지정 자문 업무 수행 실적, 벤처투자 실적 등이 평가 기준이 된다. IBK투자증권과 코리아에셋증권 등이 관심을 보이는 것으로 전해졌다.

○자산운용 시장도 바뀐다

증권사가 IB 업무와 시너지를 낼 수 있는 고부가가치 업무에 진출할 수 있도록 규제를 완화하는 방안도 담겼다. 대형 증권사에 비상장 주식을 직접 중개할 수 있는 거래시장 업무를 허용하기로 했다. 쉽게 말해 5대 증권사가 각각 비상장 주식거래소 역할을 하는 것이다.

증권사에 ‘금단의 영역’이었던 헤지펀드 운용업 진출도 허용하기로 했다. 자기자본 규모에 상관없이 모든 증권사는 내부 통제 장치를 제대로 설치하기만 하면 헤지펀드 겸영이 가능해진다. 금융위는 그동안 고객 자산을 굴리는 헤지펀드 업무가 증권사의 자기자본투자(PI)와 이해상충이 발생할 수 있다는 이유로 진출을 금지해 왔다.

이유정/하수정 기자 agatha77@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![넷플릭스, 가입자 순증 꺾였다…악재 쏟아진 기술주 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240419072033320.jpg)