'공모주 10% 우선배정' 최대 매력…비우량채 담는 리스크는 감수해야

PB센터 중심으로

사모상품 많이 팔려

5000만원까지 분리과세

코넥스株나 비우량채

30%이상 담아야

정부는 대신 ‘당근’을 줬다. 분리과세 하이일드펀드엔 공모(IPO) 물량의 10%가 우선배정된다. 우량 공모주의 경우 청약 경쟁률이 1000 대 1을 훌쩍 넘는 것을 감안하면 ‘큰 혜택’이라는 평가가 시장에서 나온다. 또 1인당 5000만원 한도 내에서 분리과세돼 ‘세금폭탄’을 걱정하는 고액자산가들의 관심을 끌고 있다.

사모하이일드펀드에 4100억원 몰려

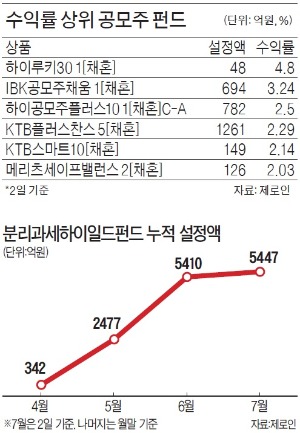

사모 상품은 프라이빗뱅킹(PB)센터 중심으로 불티나게 팔려나갔다. KTB자산운용이 27개의 사모 상품을 출시했다. 흥국자산운용(8개) 유진자산운용(7개) 현대인베스트먼트운용(5개) 등 중소형 자산운용사들이 수익원으로 삼고 있다. 사모 분리과세 하이일드펀드의 설정액은 지난 2일 기준 4148억원이 몰렸다.

‘공모주 10% 우선배정’으로 인기

분리과세 하이일드펀드의 인기 비결은 연말까지만 가입하면 1인당 5000만원 범위 내에서 분리과세 혜택이 부여되는 데다, 공모주의 10%에 대해 우선 청약할 수 있는 권리가 있어서다. 공모주 우선 청약권은 이달 IPO에 나서는 상장회사부터 첫 적용된다. 이달 중엔 밥솥으로 유명한 쿠쿠전자 등 총 9개 기업의 공모가 예정돼 있다.

시장에선 공모주 우선 배정권이 분리과세 하이일드펀드의 수익률을 높이는 데 큰 역할을 할 것으로 기대하고 있다. 공모주들의 주가가 공모가 대비 급등하는 현상이 되풀이되고 있어서다. 예를 들어 지난 5월 상장한 편의점 업체 BGF리테일은 공모가 4만1000원에서 지난 3일 6만4000원(종가 기준)으로 주가가 한 달여 동안 50% 넘게 올랐다.

물론 리스크(위험요인)도 있다. 신용등급 ‘BBB+’ 이하 채권을 펀드 자산의 30% 이상 담아야 한다. 현재 신용등급 BBB+ 이하인 대표적인 채권은 이랜드 아시아나항공 등이다. 비우량채권 대신 중소기업 전문 주식시장인 코넥스 주식을 사도 된다. 금융위원회와 한국거래소가 코넥스 활성화 대책을 발표했지만 아직 유동성이 풍부하지 않다. 한 대형 자산운용사 관계자는 “분리과세 하이일드펀드가 관심을 끌고 있지만 리스크가 크고 검증되지 않은 상품이란 단점이 있다”며 “철저하게 리스크 관리를 하는 대형 자산운용사들이 상품을 출시하지 않는 것도 이런 이유때문”이라고 했다.

일부 전문가들은 분리과세하이일드펀드가 늘어날수록 공모주 우선배정에 따른 이익이 적어질 것으로 전망했다. 분리과세 하이일드펀드끼리의 경쟁률이 높아지면 자연히 배정되는 물량도 줄어들기 때문이다. 김대열 하나대투증권 도곡지점 PB부장은 “분리과세형 하이일드펀드의 단점은 코넥스 주식이나 비우량 채권을 30% 이상 담아야 한다는 것”이라며 “하지만 채권 중 일부에서 부도가 나더라도 공모주 투자수익으로 충분히 상쇄할 수 있다”고 말했다.

공모주펀드 수익률은 기대 이하

공모주 투자를 주력으로 한다고 알려진 공모주펀드에도 돈이 몰리고 있다. 올 들어 사모가 아닌 공모형 공모주 펀드에 몰린 돈은 1003억원이다. 그러나 펀드 수익률은 예상 외로 낮은 편이다. 56개 공모주 펀드 중 연초 이후 2일까지 2% 이상의 수익을 낸 상품은 ‘KTB스마트10[채권혼합]’ ‘트러스톤공모주알파[채혼]A클래스’ 등 5개뿐이다.

원금 손실을 내고 있는 펀드도 수두룩하다. ‘KTB웰빙안정[채혼]종류C 5’(-0.25%) ‘동양하이플러스오토시스템30 3(채혼)’(-0.35%) 등이다. 정재훈 IBK자산운용 매니저는 “공모주 열풍 때문에 공모주펀드를 대박 상품으로 오해하는 사람이 있지만 안정적인 중위험 상품으로 보는 게 맞다”고 설명했다.

공모주 펀드 수익률이 예상보다 저조한 것은 투자자산의 대부분을 채권으로 채우고 있는 사실상의 채권형펀드이기 때문이다. 평소 국공채 등 안정적인 채권으로 굴리다 IPO가 있을 때만 일부 자산을 투입해 추가 수익을 추구하는 구조다.

그런데 펀드 전체 자산에서 공모주가 차지하는 비중이 10%를 넘는 상품을 찾기 어렵다. 공모주 비중이 0.1%를 밑도는 펀드도 많다. 하이자산운용의 한 관계자는 “공모주 청약 경쟁률이 수백대 1에 달하다 보니 공모주 펀드라고 해도 배정받을 수 있는 물량이 얼마 안 된다”며 “펀드 자산에서 공모주가 차지하는 비중이 10%를 넘는 상품은 거의 없다”고 전했다.

채권금리가 낮아진 점도 공모주 펀드 수익률이 낮은 원인이다. 손석찬 KTB자산운용 상품개발팀장은 “채권으로도 수익을 좀 더 내줘야 공모주 펀드 수익률이 오를 것”이라며 “공모주 편입에 따른 수익률 상승을 기대한다면 차라리 분리과세하이일드 펀드가 낫다”고 말했다.

황정수 기자 hjs@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![4월 셋째 주, 마켓PRO 핫종목·주요 이슈 5분 완벽정리 [위클리 리뷰]](https://img.hankyung.com/photo/202404/99.19698095.3.jpg)

!["30만원이 18만원 됐다"…외인·기관도 내다 판 종목 [노정동의 어쩌다 투자자]](https://img.hankyung.com/photo/202404/01.36470445.3.jpg)

![엔비디아 10% 폭락, S&P 5000 붕괴…골드만 "4886에 매물 폭탄" [김현석의 월스트리트나우]](https://img.hankyung.com/photo/202404/01.36477109.3.png)

![하루 만에 550조원 증발…실적·물가 압력에 기술주 투매 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240206081554930.jpg)

![[단독] "경영보다 돈"…아워홈 매각 손잡은 남매](https://timg.hankyung.com/t/560x0/photo/202404/AA.36472890.1.jpg)

![[신간] 로마 제국이 '최고 국가'로 우뚝 서기까지…'팍스'](https://timg.hankyung.com/t/560x0/photo/202404/ZK.36477517.3.jpg)