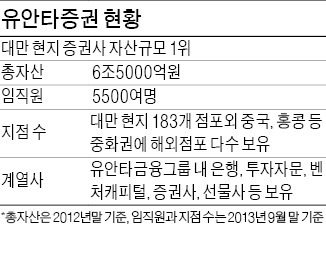

동양證 인수 우선협상자, 대만 유안타 선정 유력

유안타증권은 동양인터내셔널(14.93%)과 동양레저(12.13%)가 보유하고 있는 동양증권 지분 27.06%를 1200억원대에 인수하고 1500억원 규모의 유상증자를 통해 신주를 확보하는 조건을 제시한 것으로 알려졌다. 동양증권 구주 인수가격은 시장가치(700억~800억원)에 경영권 프리미엄 400억~500억원을 얹은 수준이다. 유상증자가 완료되면 유안타증권은 동양증권 지분 50% 수준을 확보하게 된다. 동양증권 대주주인 동양인터내셔널과 동양레저는 26일 오전 법원에 동양증권 인수 우선협상 대상자로 유안타증권을 선정하도록 허가를 신청할 예정이다. 법원도 큰 문제가 없는 한 이를 허가할 방침이다.

한편 유안타증권은 동양증권이 CP나 회사채를 판매하는 과정에서 ‘사기판매’ 혐의가 드러날 경우 계약을 파기하는 조건을 제시한 것으로 알려졌다. IB업계 관계자는 “유안타증권은 동양증권의 사기판매 혐의가 나올 경우 배상의 폭이 달라질 수 있다는 점을 우려한 것”이라며 “법원의 최종 재판 결과가 나오려면 장기간 시일이 걸리는 만큼 매각 절차는 무리없이 진행될 것으로 보인다”고 말했다.

안대규 기자 powerzanic@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![넷플릭스, 가입자 순증 꺾였다…악재 쏟아진 기술주 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240419072033320.jpg)

![[단독] "경영보다 돈"…아워홈 매각 손잡은 남매](https://timg.hankyung.com/t/560x0/photo/202404/AA.36472890.1.jpg)