우리투자증권 이어 경남은행도 '딜' 성사 눈앞…크레디트스위스 '신의 한수' 있었으니

DGB금융지주 입찰 포기로 골드만·현대증권 수수료 못받아

삼정KPMG, 광주은행 인수자문…20억 이상 수수료 챙겨 '짭짤'

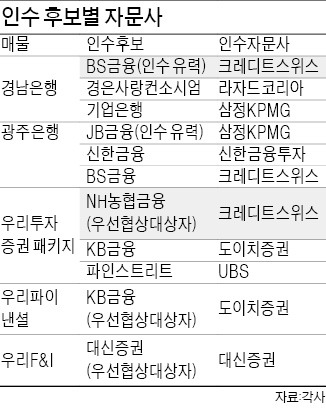

24일 IB업계에 따르면 CS는 NH농협금융의 우리투자증권 패키지 인수자문과 BS금융의 경남은행 인수자문을 맡으며 최소 40억~60억원의 수수료 수익을 기대하게 됐다. 우리투자증권 패키지와 경남은행 모두 인수 가격대가 1조2000억원 안팎이라는 점을 감안하면 CS가 받는 수수료는 인수금액의 0.2~0.3% 수준이다.

인수 후보 측 관계자는 “CS 측에 30억원 가까운 수수료가 지급될 것으로 알고 있다”며 “CS가 경쟁업체 동향파악 등을 통해 인수에 대한 전략적 방향을 잘 설정한 것으로 평가한다”고 말했다.

CS의 자문을 받아 이날 우리투자증권 우선협상대상자로 선정된 NH농협금융은 본입찰 때 가격 면에서 파인스트리트보다 100억원 안팎 뒤졌으나 종합적인 계량평가에서 역전해 ‘승기’를 잡은 것으로 알려졌다. 특히 CS는 우리투자증권 패키지 입찰 가격 산정 과정에선 경쟁업체가 혀를 내두를 정도로 여러 매물의 가격을 잘 조정하고 배합해 ‘신의 한 수’라는 평가를 받았다. 역시 CS가 자문을 맡은 BS금융은 경남은행 인수를 위한 입찰에서 경쟁업체를 1000억원 이상의 가격 차로 앞질렀다.

반면 대신증권은 자체 IB 인력으로 자문했는데, 우리F&I를 경쟁사(IMM 프라이빗에쿼티)가 제시한 가격보다 500억~600억원가량 ‘비싸게’ 인수한 데 따른 부담이 큰 것으로 알려졌다. 대신증권은 4000억원대 초반, 경쟁사 IMM은 3000억원대 중반의 가격을 제시한 것으로 알려져 이기고도 ‘웃을 수 없는’ 상황이 벌어졌다.

KB금융의 인수자문을 맡은 도이치증권은 우리파이낸셜 인수자문에는 성공했지만 우리투자증권 패키지와 우리F&I 인수전에선 패했다. 일각에선 KB금융이 임영록 회장과 개인적 친분이 있는 도이치증권을 일찍부터 자문사로 낙점했다는 설이 퍼지기도 했다.

JB금융의 광주은행 인수자문사인 삼정KPMG도 20억원 이상의 수수료를 챙기게 될 것으로 알려졌다. 삼정KPMG는 기업은행의 경남은행 인수자문도 맡았는데, 비록 인수에는 실패했지만 자문 시간에 비례해 받는 ‘착수금’이 인수 성공에 따른 ‘성공 보수’만큼 높아 ‘짭짤한’ 수수료 수입을 거둔 것으로 전해졌다.

이 밖에 DGB금융지주(대구은행)의 인수자문사인 골드만삭스와 현대증권은 갑작스러운 입찰 포기로 수수료를 받지 못했다.

안대규 기자 powerzanic@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[AI 종목 진단] 영업이익 1622% 폭증한 유니드 급등](https://img.hankyung.com/photo/202404/01.36521145.3.jpg)

![포스코DX, 1분기 영업익 352억…전년비 17.5% 증가 [주목 e공시]](https://img.hankyung.com/photo/202404/01.36521774.3.png)

!['매그니피센트7' 실적 먹구름…지수 혼조 [뉴욕증시 브리핑]](https://timg.hankyung.com/t/560x0/photo/202404/01.36519299.1.jpg)

![살인과 고문조차 서슴치 않았던 폐륜의 과학자와 의사들 [서평]](https://timg.hankyung.com/t/560x0/photo/202404/01.36520524.3.jpg)