LG생활건강 급등…더페이스샵 인수 '호평일색'

LG생활건강은 25일 5.20% 오른 28만3000원에 마감하며 이틀 연속 강세를 이어갔다. 지난해 금융위기 이후 M&A가 주가에 악재로 작용해 왔지만 이 회사에는 예외였다.

전날 더페이스샵 지분 90%를 약 4200억원에 인수하는 계약을 맺었다는 공시를 전후해 강세를 이어가고 있다.

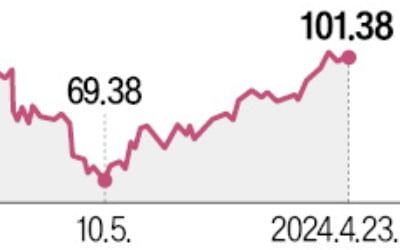

주가는 이달에만 14.57% 급등한 상태로 지난 19일 기록한 1년 신고가(27만6000원)를 다시 경신했다. 하이닉스 인수를 추진했다가 주가가 된서리를 맞은 효성의 사례와는 대조적이다.

이 회사의 더페이스샵 인수는 여타 무리한 M&A 사례와 다르다는 것이 전문가들의 평가다. 박자미 KTB투자증권 연구원은 "경영권 프리미엄과 브랜드파워 시장점유율 등을 감안하면 인수가격은 합리적인 수준"이라며 "더페이스샵 인수자금 가운데 3500억원을 차입해 연간 이자비용 210억원이 들겠지만 더페이스샵이 창출하는 연간 지분법이익(90% 지분 기준) 추정치는 약 330억원으로 더 많다"고 분석했다.

더페이스샵은 중저가 화장품시장에서 선두를 달리고 있는 업체여서 시너지 효과도 클 것이란 분석이 많다. 김혜림 현대증권 애널리스트는 "더페이스샵 인수가 LG생활건강 화장품 부문 외형 성장에 긍정적으로 작용할 것"이라며 "전문점 채널 시장점유율이 기존 15.1%에서 45.7%로,전체 화장품시장 점유율은 15.5%에서 22.1%로 확대될 것"이라고 내다봤다.

외형과 함께 수익성도 좋아질 것이란 전망이다. 윤효진 우리투자증권 연구원은 "LG생활건강의 화장품 부문 영업수익성을 높일 수 있는 계기가 될 것"이라며 "더페이스샵의 영업이익률이 지난해 기준 19%로 LG생활건강 화장품사업부 영업이익률 13.8%를 웃돌기 때문"이라고 설명했다.

외국계인 HSBC 역시 이번 M&A를 긍정적이라고 평가하면서 투자의견을 '중립'에서 '비중 확대'로 상향 조정하고 목표주가 32만5000원을 제시했다.

조진형 기자 u2@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![김서준 해시드 대표 "동남아 웹3 시장 '대규모 채택' 이끌어 낼 것" [SEABW 2024]](https://img.hankyung.com/photo/202404/01.36515089.3.jpg)

![MBC '뉴스데스크' 앵커 출신 박혜진, 파격 근황 봤더니 [이일내일]](https://timg.hankyung.com/t/560x0/photo/202404/01.36513659.3.jpg)