어닝시즌까지 당분간 눈치장세 이어질 듯

전문가들은 30일 2분기 실적발표로 불확실성이 제거될 때까지 당분간 박스권 장세가 이어질 것으로 전망하고 있다.

부국증권의 전용수 리서치센터장은 “유가, 실적 등 그 동안의 재료들이 점차 상반되는 모습을 보여주며 불확실성이 커지고 있다”고 분석했다.

국제 유가 급등세의 둔화나 미국 경제 지표들이 연일 사상 최저치를 기록하며 바닥에 대한 시장의 공감대가 나타나는 모습과 달리, 반등장의 일등공신인 기업들의 실적이 이제는 불확실성의 권역에 들어가 버렸다는 것.

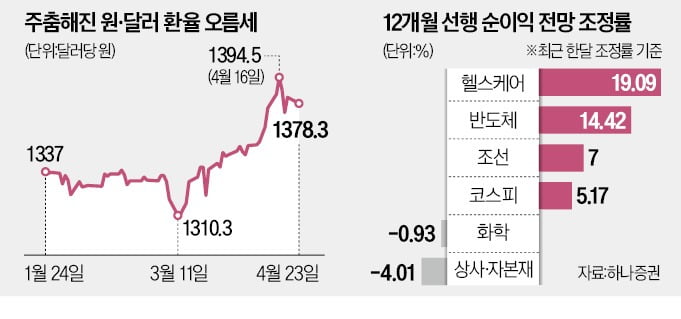

기업의 실적은 주가 향방의 바로미터인데 원/달러 환율의 효과로 예상 밖의 실적을 나타냈던 1분기처럼 실적이 호전될지, 원자재가격 급등과 美 경기침체의 영향으로 실적 부진이 나타날지 기로에 서있다는 지적이다.

따라서 이에 대한 섣부른 추측은 크게 투자에 도움이 되지 않아 시장은 당분간 실적발표로 불확실성이 제거될 6월말~7월초까지는 박스권 장세(1750~1850P)가 이어질 것으로 전망했다.

굿모닝신한증권의 김중현 애널리스트도 “증시가 모멘텀 공백기를 맞아 수급 변동성 국면을 거치고 있다”며 “6월의 화두는 다시금 실적중심의 펀더멘탈로 이동할 것”이라고 예상했다.

지금은 시장이 길을 잃었지만 6월 후반부터 2분기 기업실적 전망이 나오기 시작하면 다시금 시장이 방향성을 잡아나갈 가능성이 크다고 봤다.

그러나 지난 1분기에 예상치 못했던 환율급등이 불러왔던 펀더멘탈 효과는 2분기에는 인플레 부담의 급증이라는 장애물로 인해 그 효과가 일정 부분 경감될 것으로 내다봤다.

특히 정부의 정책의지에 힘입어 급등했던 환율이 당분간 1050원에서 강한 저항대에 부딪힐 것으로 예상되는 만큼 환율상승에 따른 성장모멘텀도 2분기 이후에는 점차 둔화될 것이라는 판단이다.

당분간은 수급이 좌우하는 변동성 장세가 이어질 것으로 보인다며 적극적인 비중확대는 펀더멘탈 모멘텀을 확인 이후로 미루고, M&A 등 개별 모멘텀을 지닌 종목중심 대응을 권했다.

한경닷컴 이혜경 기자 vixen@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[단독] 하이브 키운 '멀티 레이블'이 제 발등 찍었다](https://img.hankyung.com/photo/202404/02.33877838.3.jpg)

!['베니스의 장인들' 르네상스 조선소에 쿵쿵쿵 망치질! 클래스가 달랐던 토즈 전시 [2024 베네치아 비엔날레]](https://timg.hankyung.com/t/560x0/photo/202404/01.36496137.3.jpg)