입력2006.04.03 13:43

수정2006.04.03 13:45

KTF의 올 1.4분기 실적이 시장 기대치에 훨씬 미치지 못했다.

이에 따라 주요 증권사들은 투자의견을 하향 조정하는 방안을 검토중이다.

KTF는 올 1분기 매출액이 작년 동기 대비 9% 감소한 1조2천77억원을 기록했다고 2일 밝혔다.

또 영업이익은 1천9백54억원, 순이익은 9백22억원으로 작년 같은 기간보다 각각 16%와 46% 줄어들었다.

KTF는 이러한 실적 악화에 대해 "연초 6%의 요금인하, 10%의 접속료율 하락, 가입자 증가세 둔화에 따른 가입비 수익과 단말기 매출 감소, KT아이컴과의 합병과정에서 이자비용 증가 등이 복합적으로 작용했다"고 설명했다.

동원증권 양종인 수석연구원은 "가입자 증가세 둔화 등으로 매출액이 기대치를 밑돌면서 영업이익이 당초 예상보다 14%나 적게 나왔다"고 말했다.

대우증권 양성욱 연구위원은 "순이익이 1천억원에도 미치지 못한 것으로 나타나 회사측이 올해 목표로 잡고 있는 순이익 5천3백억원 달성 가능성에 의문이 제기된다"고 말했다.

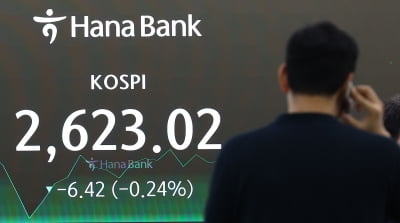

시장 예상을 밑돈 실적 소식이 전해지면서 이날 KTF 주가는 전날보다 3.9% 하락, 2만5천9백원에 마감됐다.

대주주 KT가 대대적인 주식 매입에 나섰으나 역부족이었다.

외국인도 워버그증권 창구 등을 통해 물량을 내놨다.

2분기부터의 실적 전망은 나쁘지 않다.

동원증권 양 연구원은 "매출이 늘고 1분기 수익악화의 주범이었던 서비스 손실부담금이 줄어들면서 2분기 영업이익은 작년 동기 대비 14% 증가할 것"으로 전망했다.

그러나 주가 측면에서는 여전히 부담스럽다는 지적이다.

대우증권 양 연구위원은 "이동전화 선두업체인 SK텔레콤에 비해 주가수익비율(PER)이 높은 데다 외국인이 투자때 지표로 삼는 MSCI 인덱스 펀드에서 제외될 것으로 알려지고 있어 주가 상승여력은 크지 않을 것"으로 내다봤다.

KTF는 지난 3월부터 가입자의 통화량이 늘어나고 있으며 2.5세대 및 3세대 이동통신 가입자가 늘어나고 있어 매출과 순이익 모두 상승추세를 보일 것이라고 전망했다.

김철수.김남국 기자 kcsoo@hankyung.com

![[마켓칼럼] "고공행진하는 원-달러 환율, 그 배경엔 선진국의 '각자도생' 통화정책"](https://img.hankyung.com/photo/202404/01.36503051.3.jpg)

![중동 긴장감 완화에 안도…나스닥 1.11%↑ [뉴욕증시 브리핑]](https://timg.hankyung.com/t/560x0/photo/202404/ZA.36447545.1.jpg)

![[단독] 20代 사기범죄율 1위, 대한민국](https://timg.hankyung.com/t/560x0/photo/202404/AA.36494722.3.jpg)