동국제강 '포철株처리' 고심

동국제강이 포철 주식을 놓고 고민에 빠졌다.

회사채 3천억원을 포함,올 연말까지 만기 도래하는 4천억원 이상의 차입금을 상환하기 위해서는 80만주에 달하는 포철주를 활용하는 것이 불가피하나 구체적인 방법을 선뜻 결정하지 못하고 있다.

동국제강은 주식 매각과 주식 담보의 교환 사채(EB)발행등 두가지 방안을 놓고 저울질하고 있다.

그러나 두 방안 모두 나름대로 장단점을 갖고 있어 쉽사리 결정을 내리지 못하고 있다.

우선 주식을 담보로한 교환사채의 경우 할증 발행을 통해 주식 대금보다 더 많은 자금을 확보할 수 있다는 장점이 있다.

금리 역시 국내에서 발행하면 시중 금리의 80% 수준,해외 발행은 국내 금리의 절반이면 된다.

그러나 총부채 규모는 전혀 줄지 않고 오히려 소폭 늘어날 수 있으며 부채 비율 개선에도 도움이 되지 않는다는 단점이 있다.

반면 주식 처분시에는 매각 대금으로 차입금을 상환,그만큼 부채 규모와 부채비율을 줄일 수 있는 메리트가 있다.

그러나 이 경우에도 증시 전망이 아직 불투명해 매도 시점을 결정하는데 애로를 겪고 있다.

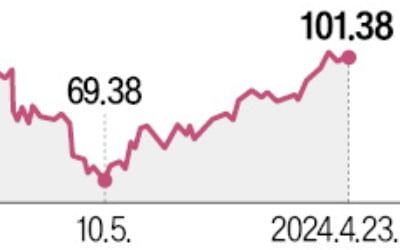

포철의 지난 11일 종가는 9만6천원이며 동국제강의 평균 매입단가는 11만6천원이다.

동국제강 관계자는 "교환 사채 발행도 검토하고 있으나 부채규모가 줄지않는다는 부담이 있어 주식매각을 1안으로 생각하고 있다"며 "그러나 증시 상황을 예측할 수 없어 좀더 지켜볼 생각"이라고 말했다.

그는 또 매출채권 담보부 증권(ABS)발행을 통한 자금확보도 추진중이라고 덧붙였다.

한편 동국제강은 4월들어 월별 최대 생산(45만톤)과 최대 매출(1천6백28억원)을 기록하는등 실적이 뚜렷한 호전 기미를 보이고 있다고 밝혔다.

윤성민 기자 smyoon@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![김서준 해시드 대표 "동남아 웹3 시장 '대규모 채택' 이끌어 낼 것" [SEABW 2024]](https://img.hankyung.com/photo/202404/01.36515089.3.jpg)

![MBC '뉴스데스크' 앵커 출신 박혜진, 파격 근황 봤더니 [이일내일]](https://timg.hankyung.com/t/560x0/photo/202404/01.36513659.3.jpg)