[나스닥 2000 깨지던 날] 외국인 매도 봇물...서울證市 '몸살'

12,13일 이틀간 종합주가지수는 37.79포인트(6.67%)나 급락했다.

국내 주가 폭락의 진원지는 단연 외국인.

이틀 연속 2천2백14억원어치의 주식을 팔아치웠다.

메릴린치, 골드만삭스, UBS워버그, 모건스탠리증권 등 외국증권사 지점창구를 통해 은행.증권주를 중심으로 대규모 매물을 던졌다.

일부 은행주는 스톱로스(Stop-Loss:손절매)에 걸릴 가능성이 높다는 우려마저 감돌았다.

여러 종목에 스톱로스가 걸릴 경우 이는 다시 대량의 매물을 부르는 악순환으로 이어질 공산이 크다.

다행히 "아직 투매양상으로까지는 확산되지 않아 ''Sell Korea''는 아니다"는 분석이 지배적이다.

외국인이 펀드내 포트폴리오를 조정, 현금보유비중만 높여 나가고 있는 것으로 해석됐다.

그러나 미국 나스닥 주가 하락에 브레이크가 걸리지 않아 미국 투자자들이 해외펀드에 투자했던 돈을 줄줄이 찾아나갈 경우(환매) 외국인이 한국등 이머징마켓을 대거 이탈할 우려도 없지 않다.

◇ 주요 매도종목은 은행주와 증권주 =은행 증권등 금융주의 매도가 많다.

지난 9일 3백63억원의 순매도 금액중 은행주 순매도분은 2백16억원에 달했다.

12일엔 7백억원중 5백59억원이, 13일엔 1천5백14억원중 5백8억원이 은행주였다.

특히 13일에는 전기.전자주 4백91억원, 증권주가 3백58억원을 차지했다.

시장관계자들은 "지난 연초 이후 미국의 금리하락과 유동성장세 기대감에 대량으로 사놓았던 은행.증권주를 우선적으로 매도하는 양상"이라며 "지난 97년말 외환위기 직전의 은행.증권주 대량 매도와는 성격이 다르다"고 분석했다.

◇ 무조건 팔자는 아니다 =크레디리요네(CLSA) 증권의 김학준 이사는 "하한가로 무조건 팔자는 식의 투매현상은 나타나지 않고 있다"고 전했다.

김학준 이사는 "다만 하락률이 큰 주택은행등 일부 은행주가 스톱로스에 걸릴 가능성이 있다"며 "단기투자성 헤지펀드에 이어 중장기 펀드가 매도에 가담한 것 같다"고 덧붙였다.

◇ 관건은 미국 투자자들의 환매여부 =메릴린치증권의 한 관계자는 "가장 우려되는 것은 한국등 해외시장에 투자하는 미국 펀드에 대해 미국 투자자들이 환매를 요구, 돈을 빼나가는 일"이라고 말했다.

실제 미국에서 대거 환매사태가 발생한다면 삼성전자를 비롯 대부분의 한국주식을 처분할 것이라는 설명이다.

하지만 이 관계자는 "최근 미국의 해외투자펀드가 한국주식 등을 팔고는 있으나 매도자금은 펀드에 그대로 남겨둬 현금보유비중을 높이는 전략을 취하고 있다"며 "이는 나스닥시장이 안정되고 한국의 경기가 회복되는 등 여건만 개선되면 언제든지 다시 한국으로 환류할 수 있을 것임을 시사한다"고 설명했다.

◇ 일본계 자금 =한국은행과 금융감독원은 일본경제의 3월위기설에도 불구하고 일본계 은행들의 급격한 채권 회수는 없을 것으로 분석했다.

유종렬 한은 외환수급팀장은 "만기연장(리볼빙)이 안되면 국제관례상 3∼4주전 미리 상환요청이 오는데 지난주 국내 은행들을 모니터링한 결과 조기 상환 요청이 거의 없었다"고 밝혔다.

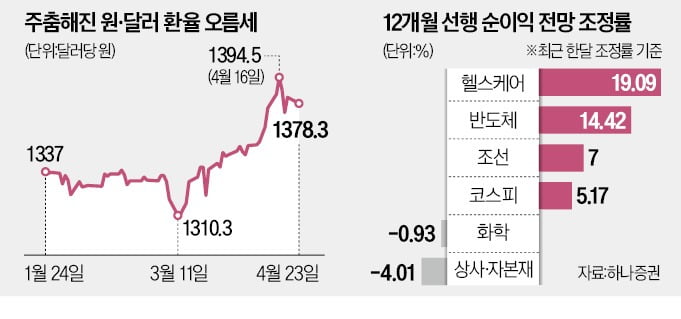

◇ 환율은 안정 =원화 환율은 오히려 내렸다(원화가치 상승).

환율 하락에 대한 시장의 분석은 대체로 두가지다.

첫번째 달러 매물이 많았다.

조흥은행 김병돈 딜러는 "이틀간에 걸쳐 수출기업의 네고(수출대금으로 받은 달러를 원화로 바꾸는 것) 자금과 단기차익을 노린 금융기관들의 달러 매물이 쏟아져 나왔다"고 말했다.

두번째론 최근 원화 환율에 직접적인 영향을 미치는 엔화 환율이 오르지 않았다는 것.

엔화 환율은 전날과 같은 달러당 1백20엔대에 머물렀다.

전문가들은 "기업들의 네고물량과 금융기관 보유 달러가 제법 소화돼 이제는 나스닥과 엔화 환율의 움직임이 원화 환율에 직접적인 영향을 미칠 것"으로 내다보고 있다.

게다가 외국인들이 주식 매각 대금을 달러로 바꾸기 시작할 경우 원화 환율이 다시 급등할 가능성도 적지 않다.

김홍열 기자 comeon@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[단독]하이브 키운 '멀티 레이블'이 제 발등 찍었다](https://img.hankyung.com/photo/202404/02.33877838.3.jpg)

!['베니스의 장인들' 르네상스 조선소에 쿵쿵쿵 망치질! 클래스가 달랐던 토즈 전시 [2024 베네치아 비엔날레]](https://timg.hankyung.com/t/560x0/photo/202404/01.36496137.3.jpg)