'PF 약한고리'로 지목된 저축은행…"고위험 PF비중 높아" vs "자기자본 20%룰 적용"

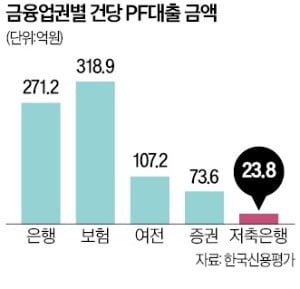

다수 사업장이 시공능력 200위권 밖 시공사로 구성돼 있다는 점도 문제로 꼽힌다. PF 대출 연체율은 2021년 말 1.2%에서 작년 9월 2.4%로 두 배로 뛰었다. PF 대출 규모도 2020년 말 6조9000억원에서 2021년 말 9조5000억원, 작년 3분기 10조7000억원으로 늘었다.

저축은행업계는 금융업권 중 가장 깐깐한 PF 대출 감독과 규제를 받고 있어 우려가 과도하다는 입장이다. 저축은행은 현재 총여신의 20% 한도로 PF 대출을 취급할 수 있고, 사업자금 20% 이상을 자기자본으로 조달할 수 있는 차주에게만 대출을 내줄 수 있다. 한국신용평가에 따르면 저축은행 PF 대출의 선순위 비중은 97%에 달한다. 같은 2금융권인 캐피털업계가 중·후순위 비중이 50% 이상인 것과 대비된다.

하지만 저축은행업계의 유동성 리스크에 대한 우려도 제기되고 있다. 기업 고객 위주이던 SVB와 달리 저축은행은 개인 고객 비중이 높다. 한신평에 따르면 저축은행들의 5000만원 이하 예금 비중은 작년 6월 기준 72%로 대다수가 예금자보호 한도 안에 있다. 고객 수로 따지면 5000만원 이하 예금자 비율은 96.7%다. 작년 말 기준 유동성 비율이 감독 규정(100%)을 크게 웃도는 177.1%에 달해 혹시 모를 예금 인출 수요 등에도 충분히 대응할 수 있다는 게 저축은행업계의 설명이다. 유동성 비율이란 향후 3개월 안에 현금화할 수 있는 자산을 같은 기간 갚아야 할 부채로 나눈 값이다.

반면 요구불예금 등 핵심 예금 비중이 7%로 매우 미미하고 충성 고객이 많지 않다는 점은 잠재 리스크가 될 수 있다는 지적이다. 퇴직연금 유입으로 5000만원 초과 고액 예금 비중이 최근 몇 년 새 증가하기도 했다. 금융권 관계자는 “금융권 전반에 걸쳐 모바일 뱅킹이 보편화되고 있는 만큼 은행에 비해 규모가 작은 저축은행이 특히 걱정되는 것은 사실”이라고 말했다.

이인혁 기자 twopeople@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![넷플릭스, 가입자 순증 꺾였다…악재 쏟아진 기술주 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240419072033320.jpg)

![[단독] "경영보다 돈"…아워홈 매각 손잡은 남매](https://timg.hankyung.com/t/560x0/photo/202404/AA.36472890.1.jpg)