IPO 대어 또 주저앉나…오아시스, 상장 철회 '기로'

일부 주주들 상장 강행 반대

'중소형주' 이노진에는 뭉칫돈

덩치 작은 공모주 '따상' 잇따라

새벽배송 전문업체 오아시스가 기업공개(IPO) 철회 기로에 섰다. 일부 주주사가 공모가를 낮춰 상장하는 데 반대하고 있어 IPO를 강행하기가 쉽지 않을 것이란 분석이 나온다.

오아시스는 IPO 시장 상황을 감안해 공모가를 2만원 안팎으로 하향 조정해 상장을 진행하길 원했다. 원하는 규모의 공모자금을 확보하진 못하더라도 상장사로서 누릴 수 있는 브랜드 제고 효과와 자본시장 접근성을 강화하는 게 유리하다고 판단했다. 대다수 주주사도 오아시스의 의견에 힘을 실어줬다. 초기 투자사인 한국투자파트너스와 카카오인베스트먼트 등은 공모가가 낮아져도 여전히 수익을 기대할 수 있다. 지난해 주주사로 합류한 홈앤쇼핑과 이랜드리테일 등은 전략적 투자자(SI)인 만큼 오아시스와 뜻을 함께했다.

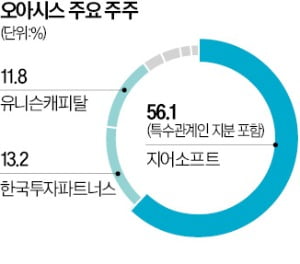

재무적 투자자(FI)인 유니슨캐피탈은 공모가를 낮춰 상장하는 데 반대하고 있다. 유니슨캐피탈은 오아시스 지분 11.76%를 보유한 3대 주주다. 2021년 7월 500억원을 투자할 당시 오아시스의 기업가치는 약 7500억원으로 평가됐다. 오아시스가 2만원에 상장하면 시가총액은 6300억원, 1만8000원이면 5700억원 수준이다. 유니슨캐피탈은 20% 안팎의 손실을 본다. 유니슨캐피탈은 9000억원 이상의 기업가치를 기대한 것으로 알려졌다.

대형 IPO와 달리 중소형 공모주는 활기를 띠고 있다. 이날 일반청약을 마감한 바이오기업 이노진에 청약증거금으로 약 1조6000원이 유입됐다. 일반 청약 경쟁률은 1644 대 1로 집계됐다. 공모가 기준 예상 시가총액이 360억원으로 덩치가 작아 부담이 덜하다는 점이 투자자의 눈길을 사로잡았다는 분석이다. 이노진은 앞서 진행한 기관 수요예측에서도 경쟁률 1603 대 1을 기록했다.

증시에 입성한 중소형 공모주의 ‘따상(시초가가 공모가의 두 배로 형성된 뒤 상한가)’ 행렬도 이어지고 있다. 지난달 말 이후 코스닥에 입성한 미래반도체, 오브젠, 삼기이브이, 스튜디오미르, 꿈비는 모두 상장 첫날 따상을 기록했다. 9일 상장한 꿈비는 이날도 상한가에 오르며 ‘따상상(시초가가 공모가의 두 배로 형성된 뒤 2거래일 연속 상한가)’을 달성했다.

최석철 기자 dolsoi@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![하루 만에 550조원 증발…실적·물가 압력에 기술주 투매 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240206081554930.jpg)

![[단독] "경영보다 돈"…아워홈 매각 손잡은 남매](https://timg.hankyung.com/t/560x0/photo/202404/AA.36472890.1.jpg)