해외주식으로 100만원 넘게 번 우리집 막내, 인적공제 못 받아

배우자·미성년 자녀 등

연소득 100만원 안돼야

주식 '차익 100만원' 기준

국내 상품엔 적용 않지만

해외 주식엔 양도세 과세

부양가족으로 등록 못해

○年소득 100만원 이하여야 부양가족

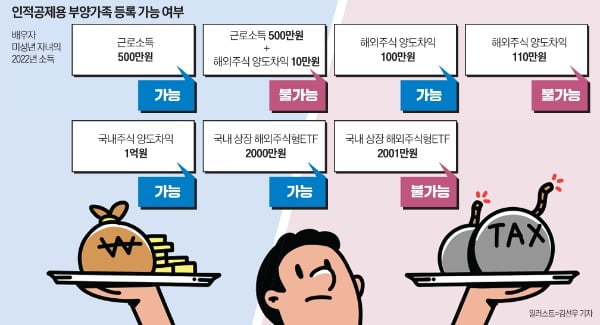

국세청이 이달 초 발표한 ‘2022년 귀속 근로소득 연말정산 종합안내’에 따르면 대표적인 연말정산 과다 공제 유형 10개 중 5개가 ‘소득금액 기준 초과 부양가족 공제’ 등 인적 공제 관련이다. 매년 2만~3만 명의 근로자가 연말정산에서 인적 공제를 과다하게 받아 과세 당국에 적발되는 것으로 알려졌다. 적발되면 인적 공제 1인당 150만원의 소득공제로 받은 환급 세액을 다시 토해내야 하고, 통상 10%의 가산세도 물어야 한다.이처럼 인적 공제의 부당 공제 사례가 많은 것은 부양가족으로 등록하려는 가족원에 적용되는 소득 요건이 복잡하기 때문이다. 소득세법에 따르면 배우자나 미성년 자녀, 60세 이상 직계존속은 각각의 소득금액이 연간 100만원 이하(필요 경비 공제 후)여야 근로자의 부양가족으로 등록될 수 있다. 소득금액이란 종합소득(근로·이자·배당·사업·연금·기타소득), 퇴직소득, 양도소득의 연간 합계액을 의미한다. 소득이 근로소득만 있으면 총급여액이 500만원 이하일 때에 한해 부양가족 등록이 허용된다.

국내외 증권상품에 투자하는 경우는 더 복잡해진다. 투자자들에겐 소득금액 100만원의 기준이 각기 다르게 적용된다. 우선 국내 주식의 양도차익은 100만원 기준이 적용되지 않는다. 직업이 없는 배우자가 삼성전자 주식으로 작년에 1억원 넘게 양도차익을 냈더라도 이번 연말정산에 부양가족으로 등록될 수 있다는 의미다.

○해외주식형 ETF는 2000만원 기준

해외 주식은 다르다. 해외주식에 직접 투자한 경우 연간 양도차익이 100만원을 넘으면 부양가족으로 등록할 수 없다. 국내 주식과 다르게 해외 주식은 양도소득세 과세 대상이기 때문이다.그렇다면 국내에 상장된 해외주식형 상장지수펀드(ETF)는 어떨까. 국내에 상장된 ETF이기에 100만원 기준이 적용되지 않는 것일까. 아니면 해외 주식과 마찬가지로 100만원 기준이 적용될까.

결론부터 말하자면 국내 상장 해외주식형 ETF는 연간 양도차익이 2000만원 이하일 때에 한해 부양가족으로 등록할 수 있다. 국내 상장 해외주식형 ETF의 양도차익은 국내에서 배당소득으로 간주돼 2000만원까지 분리과세되기 때문이다.

국내 상장 해외주식형 ETF의 연간 양도차익이 2000만원에서 1원만 넘어도 부양가족 등록이 불가능해진다. 분리과세 대상 초과금액부터 100만원 기준을 따지는 것이 아니라는 의미다. 국세청 관계자는 “배당소득을 포함한 금융소득이 2000만원을 넘는 순간 종합과세 대상자가 되기 때문에 양도차익 2000만원 모두가 소득금액 100만원을 적용할 때 한꺼번에 반영된다”고 설명했다.

맞벌이 부부가 동일한 자녀를 각각의 부양가족으로 중복 등록하는 경우도 주의해야 한다. 부양가족은 여러 명의 근로자에게 중복해 등록할 수 없다.

예를 들어 미성년 자녀가 둘인 맞벌이 부부는 자녀 한 명씩을 각각의 부양가족으로 등록할 수 있다는 의미다.

맞벌이 부부가 부양가족 등록을 통한 절세 효과를 최대화하기 위해선 부부 중 소득이 높은 사람에게 부양가족을 몰아서 등록하는 게 좋다. 소득세는 소득이 높을수록 높은 세율이 적용되는데, 적용 세율이 낮은 사람보다 높은 사람에게 소득공제 혜택이 집중되게 해야 높은 세율이 적용되는 과세표준을 줄일 수 있고 결과적으로 더 많은 세금을 아낄 수 있기 때문이다.

정의진 기자 justjin@hankyung.com

-

기사 스크랩

-

공유

-

프린트

!["이게 뭐야?"…연말정산 이메일 무심코 클릭 하다가는 [최예린의 사기꾼 피하기]](https://img.hankyung.com/photo/202301/01.32430912.3.jpg)

![연말정산으로 148만원 돌려받는 방법 [조재영의 투자 스토리]](https://img.hankyung.com/photo/202301/01.32303239.3.jpg)

!['베니스의 장인들' 르네상스 조선소에 쿵쿵쿵 망치질! 클래스가 달랐던 토즈 전시 [2024 베네치아 비엔날레]](https://timg.hankyung.com/t/560x0/photo/202404/01.36496137.3.jpg)