잘나가던 해운, 운임 '반토막'…화학 적자전환, 항공은 자본잠식

내년 하반기 적자 가능성

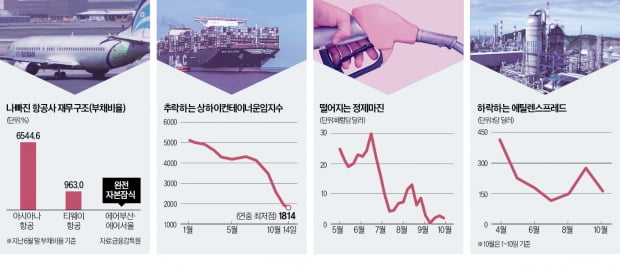

아시아나, 부채비율 6000% 넘어

정제 마진 손익분기점 밑돌아

정유사 하반기 실적 급락 우려

HMM 내년 하반기 적자 우려

17일 해운업계에 따르면 중국 상하이항에서 출항하는 컨테이너선 15개 항로의 단기 운임을 종합한 상하이컨테이너운임지수(SCFI)는 지난 14일 1814로, 2주 전보다 108.95포인트 급락했다. 중국 국경절 연휴로 전주에는 지수가 발표되지 않았다. SCFI는 17주 연속 내림세를 기록하며 연중 최저치를 갈아치웠다. 역대 최고치인 지난 1월 7일(5109.6)과 비교하면 64.5%나 떨어졌다.해운업계는 코로나19 이후 일시적으로 치솟았던 해상 운송료가 경기 침체 우려로 급락세로 전환했다고 분석했다. 해운업계 실적을 판가름하는 SCFI가 휘청이자 HMM 대한해운 팬오션 등 해운사 실적이 훼손될 것이라는 전망이 확산하고 있다. 올 상반기에 6조856억원으로 역대급 영업이익을 올린 HMM의 내년 실적 전망은 비관적이다. 일본계 투자은행(IB) 노무라는 HMM이 내년 하반기에 영업손실을 낼 것으로 예상했다.

항공사 상황은 더 어둡다. 하늘길이 속속 열리고 있지만 코로나19 이후 쌓인 손실의 여파가 상당하다. 아시아나항공은 지난 6월 말 부채비율이 6544.6%로 지난해 말보다 4133.9%포인트나 치솟았다. 올 상반기 2595억원의 당기순손실을 기록한 탓이다. 하반기에도 원·달러 환율 급등으로 외화환산손실이 불어나면서 이 회사의 손실을 키우고 있다.

에어서울 에어부산 티웨이항공 등 저비용항공사(LCC)도 위기에 몰렸다. 에어서울과 에어부산의 올 6월 말 기준 자본총계는 각각 -2226억원, -203억원으로 모두 완전 자본잠식 상태다. 에어부산은 자본잠식에서 벗어나기 위해 지난달 1489억원의 유상증자를 했다. 올 상반기 684억원의 영업손실을 낸 티웨이항공의 6월 말 부채비율은 963.0%에 달했다.

석유화학업체는 나란히 적자

정유업계 살림살이도 팍팍해지고 있다. 정유사 실적을 좌우하는 핵심 지표인 정제마진(싱가포르 복합마진 기준, 석유제품 가격에서 원유를 비롯한 원료비를 뺀 것)은 이달 둘째주 배럴당 2.1달러로 하락했다. 전주보다 0.3달러 떨어진 것은 물론 올해 고점인 6월 넷째주(29.5달러)에 비해 92.9%나 하락했다.업계에서는 인건비와 운영비를 감안한 정유사 정제마진 손익분기점을 배럴당 4~5달러 선으로 보고 있다. 올 상반기 사상 최대 실적을 거둔 정유업계는 손익분기점을 밑도는 정제마진으로 인해 하반기엔 상반기 대비 실적이 반토막 날 것으로 보고 있다.

석유화학업계에선 ‘적자 터널’에 진입한 기업이 늘고 있다. 석유화학기업의 실적을 가르는 핵심 지표인 에틸렌스프레드(에틸렌 가격에서 원료인 나프타 가격을 뺀 금액)가 급락한 결과다. 플라스틱과 고무, 비닐 등의 기초원료인 에틸렌은 ‘산업의 쌀’로 통한다. 이달 1~10일 평균 에틸렌스프레드는 t당 163달러였다. 올 4월 414달러까지 치솟았던 에틸렌스프레드는 반년 새 60.6%나 떨어졌다. 석유화학업계는 에틸렌스프레드의 손익분기점을 300달러로 보고 있다. 이를 큰 폭 밑돌면서 적자에 직면하는 기업이 늘고 있다는 분석이다.

금융정보업체인 에프앤가이드에 따르면 대한유화의 올해 영업이익 컨센서스(증권사 추정치 평균)는 -1156억원으로 전년 대비 적자 전환할 것으로 나타났다. 롯데케미칼은 올 3분기 669억원의 영업손실을 냈을 것으로 추정되고 있다.

김익환 기자 lovepen@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[단독] 허세홍 GS칼텍스 사장 "국제유가 쉽게 안 떨어질 것"](https://img.hankyung.com/photo/202210/AD.25212837.3.jpg)

![르세라핌, 美서 라이브 '대참사'…'K팝 아이돌' 논란 터졌다 [이슈+]](https://timg.hankyung.com/t/560x0/photo/202404/01.36438208.3.jpg)