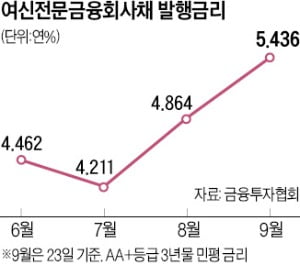

연일 급등하는 카드채 금리…"수천억대 이익 감소 불가피"

카드사, 회사채로 자금 60% 조달

추가 부담액 최소 5400억 예상

카드채 금리는 앞으로 더 오를 것이란 전망에 힘이 실리고 있다. 카드업계 관계자는 “기준금리 인상이 일회성이라면 기관들도 현재 수준에서 카드채를 매입하려고 할 것”이라며 “하지만 Fed가 인플레이션이 연 2%에 도달할 때까지 금리 인상을 지속할 것이라고 시사한 만큼 기관들의 채권 수요는 급감할 수밖에 없다”고 했다. 신용카드사들이 채권 수익률을 높이고 채권 가격이 떨어져도 기관으로부터 외면받고 있다는 분석이다. 실제로 이달 들어 발행된 여전채는 2조7510억원으로 상환액(4조1540억원)에 크게 못 미쳤다.

카드사들의 실적 악화도 불가피한 상황이다. 카드사들은 회사채 발행으로 전체 필요 자금의 60% 이상을 조달한다. 이 카드채 금리는 3년 전만 해도 연 1% 후반대였다. 그때보다 3%포인트 이상 올랐다. 앞으로 연말까지 만기가 돌아오는 여전채는 총 18조1465억원에 달하는데, 여전사들이 추가 부담하게 되는 금액만 단순 계산해도 5443억원에 이른다. 1위 카드사인 신한카드의 올해 상반기 당기순이익(4127억원)을 크게 뛰어넘는 금액이다.

여전채를 제외한 나머지 조달액은 기업어음(CP)이나 자산유동화증권(ABS)이 대부분이다. CP는 발행 자체가 어려운 여전채보다는 사정이 낫기 때문에 자금조달 비중이 오르는 추세다. 하지만 여전채보다 통상 만기가 짧아 금리 인상기에 만기가 돌아올 가능성이 높아 카드사로서도 큰 부담이다.

박진우 기자 jwp@hankyung.com

-

기사 스크랩

-

공유

-

프린트

!["최악을 대비하라"…또 파월의 말폭탄 쏟아진다 [정인설의 워싱턴나우]](https://img.hankyung.com/photo/202209/01.31335804.3.jpg)

![넷플릭스, 가입자 순증 꺾였다…악재 쏟아진 기술주 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240419072033320.jpg)

![홀로 늙어가는 사람들 이야기… 노후 거주지는 이것 따져라 [서평]](https://timg.hankyung.com/t/560x0/photo/202404/01.36457294.3.jpg)