"가계 신용위험, 코로나 후 최고"

전 분기보다 12P 오른 38 예상

"가계, 주담대 등 빚부담 커질 듯"

11일 한국은행의 ‘금융기관 대출행태 설문’ 결과에 따르면 국내 은행이 예상한 3분기 신용위험지수는 38로 지난 2분기(26)보다 12포인트 올랐다. 이는 코로나19가 한창이던 2020년 2분기(42) 후 최고치다.

특히 가계의 신용위험지수가 크게 오를 것으로 예상됐다. 가계 신용위험지수는 올 2분기 22에서 3분기 39로 높아졌다. 이는 2020년 2분기(40)에 근접하는 수준이다. 신용위험지수가 높을수록 은행이 전망하는 부채의 부실 위험이 크다는 뜻이다. 같은 기간 대기업은 8에서 11로, 중소기업은 25에서 31로 오른 것과 비교하면 가계 신용위험 전망이 크게 높아진 것으로 분석된다.

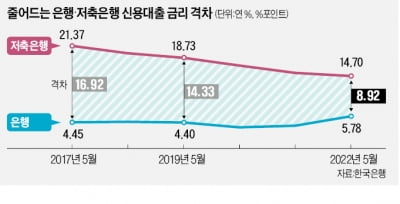

가계의 신용위험지수는 지난해까지만 해도 9~12로 낮은 수준을 유지했다. 한은 관계자는 “신용대출 원금 상환 유예 등 코로나19 지원책에 따라 지난해에는 은행이 예상하는 가계의 신용위험이 낮았다”며 “지원책이 끝날 예정인 데다 금리 인상으로 주택담보대출에 대한 채무 부담이 늘어날 것으로 전망된다”고 말했다.

총부채원리금상환비율(DSR) 규제 확대로 주택담보대출을 받기는 더욱 어려워질 것으로 예상된다. 국내 은행의 가계주택 대출태도지수는 2분기 31에서 3분기 14로 17포인트 줄어들었다. 대출태도지수가 낮을수록 은행이 대출 문턱을 높인다는 뜻이다.

조미현 기자 mwise@hankyung.com

-

기사 스크랩

-

공유

-

프린트