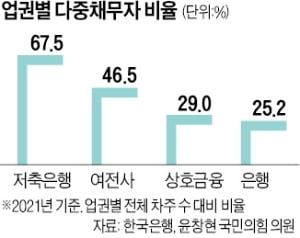

저축은행 대출자, 셋 중 둘은 다중채무

지난해 금융당국의 가계대출 규제로 은행권 대출 문턱이 높아지면서 급전이 필요한 개인이나 자영업자 중소기업 등이 저축은행으로 몰린 여파로 풀이된다.

다중채무자는 여러 금융사에 빚을 지고 있는 만큼 일단 한 번 연체에 빠지면 ‘연쇄 부실’을 일으킬 위험이 높다. 특히 저축은행 다중채무자는 은행을 비롯한 다른 업권에 걸쳐 대출을 받기보다 저축은행 여러 군데서 돈을 빌린 경우가 많다. 이렇게 저축은행에 집중된 다중채무자는 불량률도 높다. 신용정보원 분석에 따르면 저축은행 다중채무자의 불량률(전체 차주 중 부실차주 비율)은 대출금액별로 7~10%대에 달했다. 은행 대출을 보유한 다중채무자의 불량률 2~4%대보다 훨씬 높은 수준이다.

이팽흠 예금보험공사 팀장은 “저축은행 다중채무자는 총부채원리금상환비율(DSR)이 높아 채무상환 능력이 취약하다”며 “잠재 부실이 현실화할 가능성이 있어 선제적 위험관리 강화가 필요하다”고 강조했다.

빈난새 기자 binthere@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[도기안의 부동산 칼럼] 전세 사기 당하지 않으려면…](https://img.hankyung.com/photo/202206/01.30387107.3.jpg)

!['베니스의 장인들' 르네상스 조선소에 쿵쿵쿵 망치질! 클래스가 달랐던 토즈 전시 [2024 베네치아 비엔날레]](https://timg.hankyung.com/t/560x0/photo/202404/01.36496137.3.jpg)