원자재값 상승에…SK온 예비 투자자 "몸값 산정 어쩌나"

"배터리 소재값 급등에 실적 악화"

2025년까지 상장 계획 없어

"기업가치 30兆도 어렵다" 고심

치솟는 원자재價, “몸값 산정 원점”

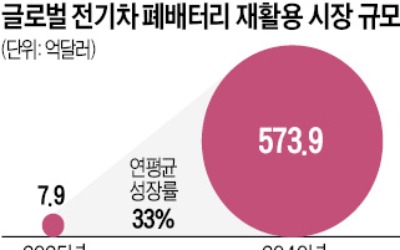

18일 투자은행(IB)업계에 따르면 지난 1월 말 예비입찰에서 쇼트리스트(적격인수후보)에 선정된 글로벌 투자자 중 일부가 최근 SK온의 기업가치 산정을 원점에서 다시 시작했다. 쇼트리스트에는 미국계 PEF인 칼라일그룹, KKR, 블랙록과 싱가포르의 국부펀드인 싱가포르투자청(GIC) 등 네 곳이 포함돼 있다. 이들은 예비입찰 당시 예상 기업가치를 써냈지만, 5월로 예정된 본입찰에선 법적 구속력이 있는 몸값을 적어내 SK온과 협상해야 한다.후보들은 최근 원자재 가격 상승이 회사 실적에 어느 정도 영향을 미칠지를 중점적으로 살피고 있다. 특히 배터리의 필수 소재인 양극재에 들어가는 리튬 가격은 지난달 말 ㎏당 469위안으로 지난해 6월과 비교해 472% 폭등했다. 예비입찰 직전인 지난해 말 가격(㎏당 211위안)과 비교해도 두 배가 넘는다. 이에 따라 일부 투자자는 거래 초반에 회사로부터 받은 원자재 수급 상황 및 고정비용에 대한 추가 자료를 요청한 것으로 전해졌다.

SK온 등 배터리 제조사들은 고객사인 완성차업체들과의 계약에 따라 원자재 가격 상승분을 배터리 판매 가격에 연동해 실적에 미칠 영향을 최소화한다. 하지만 가격 상승 추세가 길어질 경우 수익성 악화를 피하기 어려울 것이라는 게 투자자들의 우려다.

연초 예비입찰 당시에 비해 배터리산업에 대한 투자 열기가 다소 식은 점도 고민거리다.

투자금 회수 보장 요청할 수도

투자자들이 기업 가치 산정에 더욱 민감하게 반응하는 건 이번 투자가 투자금 회수를 보장받지 못하는 보통주 신주 발행 방식으로 이뤄지기 때문이다.SK그룹은 ‘사업부 물적 분할 후 IPO’에 대한 시장의 비판 여론이 거세지자 “SK온을 2025년까지 상장시키지 않겠다”고 못 박은 상태다. 투자자로서는 가장 대표적인 투자금 회수(엑시트) 수단인 IPO가 단기간 내에 이뤄지기 어렵다는 뜻이다. SK는 그런데도 보통주 발행 방식을 고수하고 있다. 보통주 투자자들은 회사가 어려워질 경우 금융권, 회사채 투자자에 비해 순위가 밀려 투자 회수가 요원해질 우려가 있다.

SK온 측은 회사의 기업가치를 최소 35조원에서 40조원까지 제시했지만, 인수 후보들은 지금 분위기로는 30조원도 쉽지 않다는 평가다. 일부 투자자는 SK그룹 측에 “원하는 기업가치로 투자할 테니 투자 안정성이 일정 정도 보장되는 우선주 방식도 검토해달라”고 제안한 것으로 전해졌다.

차준호 기자 chacha@hankyung.com

-

기사 스크랩

-

공유

-

프린트

!["삼성전자 말고 '이 종목' 사두면 돈 법니다" [차은지의 리치리치]](https://img.hankyung.com/photo/202204/99.26365212.3.jpg)

![[오늘의 arte] 독자 리뷰 : 당신의 미술 취향은 무엇인가요](https://timg.hankyung.com/t/560x0/photo/202404/AA.36523699.3.jpg)