1조 PI첨단소재 매각 본격화…롯데·한화 참여 유력

내달 6일 예비입찰…10여곳 관심

KKR 등 해외 PEF도 뛰어들 듯

PI첨단소재가 시장점유율 1위 지위를 보유한 만큼, 동종·유사업종의 글로벌 기업들이 입찰에 뛰어들 것으로 관측된다. 국내에선 롯데케미칼과 롯데정밀화학이 주축이 된 롯데그룹과 한화솔루션을 앞세운 한화그룹의 참여가 유력하다. KKR과 칼라일그룹 등 글로벌 PEF들도 인수전에 뛰어들 것으로 보인다. 글랜우드PE의 펀드에 출자한 기관투자가(LP)가 상당수 겹치는 국내 PEF들은 참여가 쉽지 않을 전망이다.

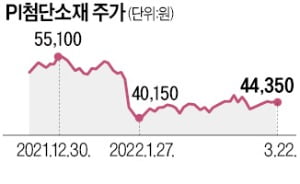

매각 대상은 글랜우드PE가 보유한 PI첨단소재 지분 54%다. 시장에서 예상하는 PI첨단소재 매각가는 약 1조원이다. 이날 종가 기준 PI첨단소재의 시가총액은 1조2995억원이다.

PI첨단소재는 2008년 SKC와 코오롱인더스트리가 각사 PI필름 사업부를 떼어내 50 대 50으로 합작 설립한 SKC코오롱PI가 전신이다. 스마트폰과 반도체용 PI 필름을 주로 생산한다. 2020년 글랜우드PE가 SKC와 코오롱인더스트리의 보유 지분 전량인 54%를 6070억원에 인수한 뒤 PI첨단소재로 사명을 바꿨다. 이후 코스닥시장에서 유가증권시장으로 이전 상장했다.

PI첨단소재는 지난해 매출 3019억원, 영업이익 759억원을 기록했다. 전년 대비 각각 15.3%, 26.4% 많아진 것으로, 창립 후 최대 실적이다. 스마트폰과 전기차 배터리, OLED(유기발광다이오드) 패널 등 전방산업이 좋아진 덕분이다.

PI첨단소재는 올 하반기 가동을 목표로 경북 구미에 신규 생산시설을 짓고 있다. 2023년까지 생산능력을 5700t으로 늘린다는 목표다. PI첨단소재 관계자는 “증설이 마무리되면 현재의 시장 1위 지위를 더욱 굳건히 하는 동시에 2차전지 등 차세대 산업 수요에 선제적으로 대응할 수 있을 것”이라고 말했다.

박시은 기자 seeker@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![넷플릭스, 가입자 순증 꺾였다…악재 쏟아진 기술주 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240419072033320.jpg)

![[단독] "경영보다 돈"…아워홈 매각 손잡은 남매](https://timg.hankyung.com/t/560x0/photo/202404/AA.36472890.1.jpg)