"올해도 IPO의 해"…'70조원' LG엔솔 연초부터 출격

1兆 이상 몸값 '大魚' 14곳 대기

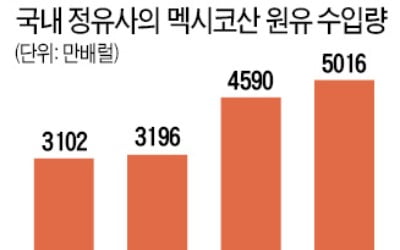

다음으로는 현대자동차그룹 계열 건설사 현대엔지니어링과 현대중공업그룹 계열 정유사 현대오일뱅크가 상장에 도전한다. 2월 15일 상장을 추진 중인 현대엔지니어링의 예상 기업가치는 희망공모가 기준 최대 6조원 수준이다. 흥행에 성공할 경우 모회사인 현대건설(약 4조9000억원)을 뛰어넘는 건설업 ‘대장주’에 등극한다. 10조원의 몸값을 기대하고 있는 현대오일뱅크는 지난 12월 13일 거래소에 상장 예비심사를 신청했다. 생명보험업계 매출 3위 교보생명도 연말인 12월 21일 예비심사를 청구했다.

신세계그룹의 쓱(SSG)닷컴을 필두로 새벽배송 ‘빅3’로 불리는 업체도 매력 과시에 나설 예정이다. 신선식품 배송에 강한 쓱닷컴은 상장 후 목표 기업가치를 10조원 수준으로 기대하고 있다.

‘마켓컬리’를 운영하는 컬리는 2021년 12월 홍콩계 사모펀드(PEF)로부터 2500억원의 프리IPO 투자를 유치하는 과정에서 기업가치를 4조원으로 평가받았다. ‘오아시스마켓’을 운영하는 오아시스는 유일한 흑자기업으로 눈길을 끌고 있다.

2021년 카카오뱅크와 카카오페이 상장으로 재미를 본 카카오가 새해 카카오엔터테인먼트 주식을 공모할 것이라는 전망도 있다. ‘카카오웹툰’과 ‘멜론’ 서비스를 운영하는 회사로 주관사 선정 작업을 진행 중이다. 이 밖에 SK스퀘어의 자회사인 토종 앱마켓 원스토어(추정 기업가치 2조원), CJ그룹의 뷰티·헬스 제품 유통을 담당하는 CJ올리브영(3조원), 보안업체 SK쉴더스(옛 ADT캡스·2조원) 등이 추정 몸값 1조원을 웃도는 새해 상장 후보다.

이태호 기자 thlee@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[오늘의 arte] 독자 리뷰 : 당신의 미술 취향은 무엇인가요](https://timg.hankyung.com/t/560x0/photo/202404/AA.36523699.3.jpg)