주담대 금리 어느새 年 5%대까지…집값 꺾이는 '변곡점' 왔나

이자 부담 마지노선까지 도달

대출 낀 집 구매 포기 이어질듯

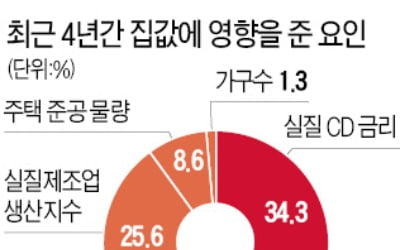

전문가들은 주담대 금리가 연 5%를 넘어서는 시점을 ‘금융 변곡점’이라고 일컬어 왔다. ‘금리 연 5% 선’이 금융 소비자가 대출받기를 포기하는 심리적 저지선으로 작용한다는 의미다. 우리금융경영연구소가 최근 발간한 ‘2021 대중부유층(국내 소득 상위 10~30%) 보고서’에 따르면 부동산 구매 의향이 있는 대중부유층의 54.5%는 ‘대출로 부동산 구매자금을 조달하겠다’고 답했다. 이 중 금리가 연 4%에 달하면 55.6%가, 연 5%에 도달하면 78.4%가 ‘부동산 구매를 포기하겠다’고 응답했다.

신용등급 1~2등급의 상당수 개인은 아직 연 3~4%대로 주담대를 받을 수 있다. 그러나 대출금리가 조금만 더 높아지면 이들도 대출을 끼고 부동산을 구매하는 데 이자 부담을 크게 느낄 수밖에 없다. 결국 대출금리 상승세가 부동산 등 자산시장으로의 자금 유입을 더디게 함으로써 자산가격 상승을 둔화시키거나 가격 하락을 불러올 수 있다는 것이다.

최근 시중은행을 중심으로 엄격한 총량 관리를 위해 취했던 대출 한도 관리, 대환대출 금지 등의 조치를 풀고 있다. 전세대출을 총량에서 제외하며 대출 한도에 여유가 생겼기 때문이다. 그럼에도 대출 수요는 눈에 띄게 잠잠해졌다는 게 은행들의 공통된 설명이다. 대출 문턱이 비교적 낮아졌음에도 소비자가 느끼는 ‘금리 문턱’이 더 높아졌기 때문이다. 지난 11월 은행권 주담대는 2조4000억원 증가하는 데 그쳤다. 증가폭이 전월(4조7000억원)의 절반 수준이었다.

빈난새/김대훈 기자 binthere@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[주코노미 요즘것들의 주식투자] PMI는 경기 전망, CPI는 인플레 가늠자로 쓰이죠](https://img.hankyung.com/photo/202112/AA.28400154.3.jpg)

![넷플릭스, 가입자 순증 꺾였다…악재 쏟아진 기술주 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240419072033320.jpg)

![[단독] "경영보다 돈"…아워홈 매각 손잡은 남매](https://timg.hankyung.com/t/560x0/photo/202404/AA.36472890.1.jpg)