영업이익 1조…두산중공업, 구조조정 기업 '꼬리표' 뗀다

1년반만에 재무약정 졸업할 듯

순이익도 8년 만에 흑자전환

재무약정은 채권단이 졸업을 통보하는 즉시 종료된다. 개별 기업과 맺는 자율협약과 달리 재무약정은 ‘그룹’이 대상이다. 그룹 전체의 재무구조를 따지는 만큼 재무약정에서 조기 졸업하는 것은 매우 이례적이다. 최근 10년 동안 2014년 6월 산업은행과 3년 만기 재무약정을 맺은 동국제강이 2년 만에 졸업한 것이 유일한 사례다.

두산의 이 같은 부활은 △경기 회복에 따른 실적 회복 △ 알짜 자산 매각 △채권단의 적시 지원 등이 시너지를 발휘했기 때문이라는 분석이다. 두산중공업은 올 3분기까지 연결 기준 7509억원의 영업이익을 올렸다. 작년 동기(-709억원) 대비 흑자 전환에 성공했다. 올해 영업이익 ‘1조 클럽’ 가입이 확실시된다. 임직원의 고통 분담과 함께 박정원 두산 회장이 신성장 동력으로 내세운 가스터빈, 해상풍력 등 사업 구조 전환이 성공을 거뒀다는 평가다.

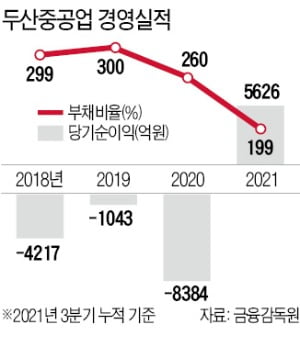

금융비용과 영업외비용 압박에 시달려온 두산중공업은 2014년부터 작년까지 7년 연속 당기순손실을 냈다. 하지만 두산중공업은 올해 3분기까지 5626억원의 당기순이익을 올렸다. 두산그룹은 작년 6월 재무약정 체결 이후 지난해 8월부터 클럽모우CC(1850억원), 두산타워(8000억원), 두산솔루스(6986억원), ㈜두산 모트롤BG(4530억원), 두산인프라코어(8500억원) 등 우량 자산을 잇달아 매각했다. 핵심 자회사인 두산건설도 큐캐피탈파트너스 컨소시엄에 2580억원에 매각해 유동성을 확보했다. 두산중공업의 부채비율도 2019년 말 300%에서 지난 9월 말 199%로 떨어졌다. 이번 유상증자까지 포함하면 부채비율은 90%대로 내려가게 된다.

금융권은 산은 등 채권단의 적기 지원이 두산의 성공적인 구조조정을 견인했다고 평가했다. 채권단은 코로나19 상황에서 적기에 대규모 자금 지원을 결단했고, 구조조정 과정에서도 박 회장과의 긴밀한 소통을 통해 두산에 최대한 자율성을 부여했다.

업계에선 두산중공업이 다음달 재무구조 개선약정에서 졸업하면 경영 실적이 더욱 개선될 것으로 보고 있다. 금융권 관계자는 “재무약정을 맺은 기업은 구조조정 기업이라는 ‘꼬리표’가 달려 있어 해외 수주 등에서 어려움을 겪을 수밖에 없다”고 했다. 채권단도 두산의 구조조정 성과에 호의적이다. 특히 마지막 변수였던 두산건설 매각이 성사되면서 채권단의 조기 졸업 선언을 앞당겼다는 관측이다.

강경민 기자 kkm1026@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[오늘의 arte] 독자 리뷰 : 당신의 미술 취향은 무엇인가요](https://timg.hankyung.com/t/560x0/photo/202404/AA.36523699.3.jpg)