주담대 최저금리도 年4% 돌파…이자부담 눈덩이

국민·하나銀 연 최저 4%

신용대출 금리도 하루 0.2%P↑

은행채 5년물도 가파른 상승

이달 기준금리 추가 인상되면

변동금리도 5% 넘을 수도

"일단 변동금리 대출 받은 뒤

추후 고정금리로 전환 고려를"

7년 만에 4% 기록한 주담대 고정금리

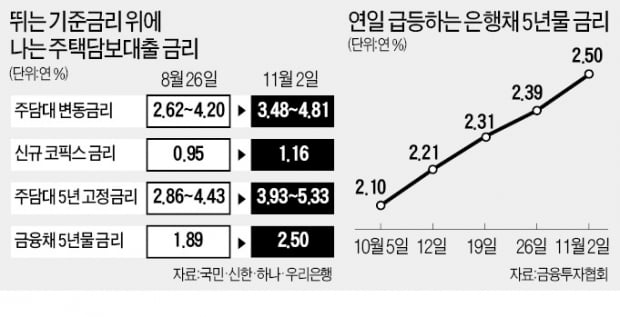

2일 국민은행의 주택담보대출 고정금리 하단은 1주일 전인 지난달 26일에 비해 0.12%포인트 오른 연 4.0%를 기록했다. 주담대 고정금리 하단이 연 4.0%를 기록한 것은 2014년 2월 이후 7년9개월 만이다. 하나은행의 주담대 고정금리 하단도 같은 기간 연 3.90%에서 연 4.03%로 튀어오르며 4%대를 넘어섰다. 주담대 고정금리가 가장 낮은 신한은행도 연 3.82%에서 3.93%까지 올랐다.신용대출 금리도 하루 만에 0.2%포인트 이상 뛰어오르는 등 상승폭이 커지고 있다. 지난 1일 기준 국민은행의 신용대출 금리(1등급·1년)는 3.68~4.68% 수준이다. 지난달 31일(3.47∼4.47%)에 비해 상단과 하단이 모두 0.21%포인트 올랐다.

주담대 변동금리는 기준 지표인 한국은행 기준금리보다 두세 배 이상 뛰고 있다. 국민·신한·하나·우리은행의 1일 기준 주담대 변동금리(신규 코픽스 연동)는 연 3.31~4.81% 수준이다. 지난 8월 말(2.62~4.19%)에 비해 하단과 상단이 각각 0.69%포인트와 0.62%포인트 상승했다. 시중은행 관계자는 “이달 한국은행이 기준금리를 추가로 0.25%포인트 인상하면 대출 금리 상단은 연말께 5%를 넘어설 수 있다”고 전망했다. 은행들이 기준지표인 코픽스만큼 금리를 올리는 데 그치지 않고 우대금리를 줄이면서 실질적인 대출금리는 더 오를 수 있다는 설명이다.

“고정금리 ‘메리트’ 떨어지고 있어”

주담대 고정금리가 변동금리보다 더 뛰어오르면서 통상 금리인상기에 유리하다고 알려진 고정금리를 선택할 유인이 사라지고 있다. 국민·신한·하나·우리은행의 주담대 고정금리와 변동금리 하단의 격차는 지난 8월 말 0.24%포인트에서 이날 0.45%포인트까지 두 배로 벌어졌다. 금리 상단의 격차도 0.23%포인트에서 0.52%포인트까지 확대됐다.이런 격차가 당분간 더 벌어질 수 있다는 전망도 제기된다. 고정금리 기준지표인 은행채 5년물 금리가 연말까지 큰 폭으로 뛰어오를 수 있다는 예상이 채권시장에서 나오고 있기 때문이다. 금융투자협회에 따르면 은행채 5년물(AAA·무보증) 금리는 8월 말 연 1.89%에서 지난달 말 연 2.65%로 두 달 새 0.76%포인트 높아졌다. 은행 관계자는 “국채금리가 연 2.3%대까지 뛰는 등 매일같이 금리가 뛰어오르는데 장기 채권을 매입하면 당연히 손실을 보게 된다”며 “이미 연말까지 채권 매입을 중단한 기관이 속속 나오고 있어 당분간 은행채 금리는 뛸 것으로 예상된다”고 말했다.

현재 고정금리와 변동금리의 격차를 보면 한은이 세 차례 이상 기준금리를 올리는 상황을 가정해야 고정금리가 유리해진다는 게 은행권의 설명이다. 은행 관계자는 “지금처럼 변동·고정금리 격차가 많이 벌어진 상황에서는 일단 변동금리를 고르고 추후 고정금리로 갈아타는 대환대출을 고려해볼 필요도 있다”며 “상당수 은행에서 변동금리 대출 잔액을 고정금리로 바꾸는 경우 중도상환수수료를 부과하지 않는다”고 조언했다. 이어 “다만 정부 규제에 따라 주담대 담보인정비율(LTV)이 낮아질 경우 기존에 받았던 대출 잔액이 나오지 않는다는 점은 고려해야 한다”고 설명했다.

박진우 기자 jwp@hankyung.com

-

기사 스크랩

-

공유

-

프린트