PC용 주문 급감에 '모바일 감산 쇼크'까지…"D램 겨울이 왔다"

칩셋 부족→휴대폰 감산→메모리 수요 감소 '연쇄반응'

고객사 재고 늘고 가격 하락…반도체업계 수익성 우려

"내년 1분기 D램값 바닥 찍고 2분기부터 단계적 정상화"

모건스탠리가 최근 낸 반도체 보고서의 제목이다. 지난 8월 내놓은 ‘겨울이 오고 있다(Winter’s comming)’보다 전망이 한층 어두워졌다. 시장에서도 ‘메모리 반도체 비관론’이 거세지는 모양새다. PC에 이어 스마트폰 업체들도 공급망 붕괴로 생산량을 줄이고 있어 반도체 수요가 제자리를 찾는 데 상당한 시간이 걸릴 것이라는 게 전문가들의 분석이다. 올 4분기 D램 가격 하락을 시작으로 내년에는 공급이 수요를 초과할 것이란 우려도 나온다.

시스템 반도체 대란의 ‘나비효과’

하지만 이런 애플도 반도체 쇼티지의 충격을 버티지 못했다. 게다가 원인이 첨단 모바일 SoC(시스템 온 칩)가 아니라 아날로그 반도체 부족이라는 점은 충격적이다. 애플은 TSMC에서 AP(애플리케이션 프로세서)를, 텍사스인스트루먼트 등에서 아날로그 칩을 조달 중이다. 업계에서는 애플이 8인치 파운드리(반도체 수탁생산)로 제조하는 아날로그 칩 중 파워IC와 통신칩을 구하지 못한 것으로 보고 있다. 박재근 한양대 융합전자공학부 교수는 “반도체 공급을 자동차로 돌리다 보니 모바일에서 구멍이 난 것”이라고 진단했다.

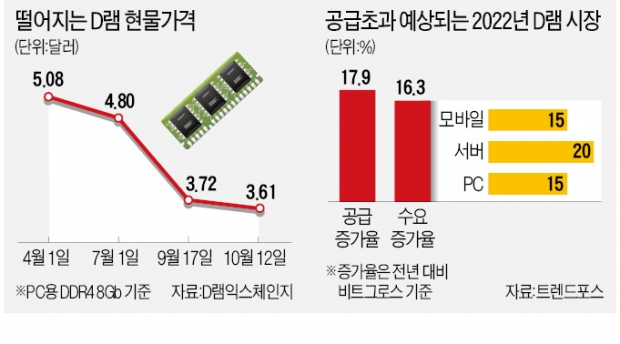

여파는 곧바로 D램으로 옮겨붙는 모양새다. 시장조사업체 트렌드포스는 12일(현지시간) 내년 모바일 D램 수요 증가율(비트그로스)이 15%에 그칠 것이라고 발표했다. 20%로 예상되는 올해와 비교하면 저조한 수준이다. 예상치 못한 모바일 수요 타격으로 내년엔 D램 공급 증가율(17.9%)이 수요 증가율(16.3%)을 웃돌 것으로 예상했다. D램 평균가격도 15~20% 떨어질 것으로 내다봤다.

PC에 스마트폰까지 ‘이중고’

메모리 반도체업체들 사이에선 ‘엎친 데 덮친 격’이라는 목소리가 나온다. 지금까지 모건스탠리, 골드만삭스 등이 내놓은 보고서들은 PC용 D램 수요에만 주목했다. PC OEM(주문자상표부착생산) 업체들이 부품 수급난과 전력난으로 제조에 어려움을 겪고 있으며 그 여파로 D램 수요도 줄어든다는 논리였다. 옴디아에 따르면 전체 D램 시장 중 PC용 제품 비중은 21%다. 국내 업체들의 D램 매출 중 PC용 제품 비중은 15%가량으로 추정된다.반도체업계에서는 연말 모바일 수요가 PC 반도체의 공백기를 메워줄 것으로 기대해왔지만 아이폰의 생산 감축으로 이 같은 전망이 현실화될 가능성은 낮아졌다. 삼성전자와 SK하이닉스는 미국 마이크론에 비해 PC향 제품 비중이 작고, 모바일향 제품 비중이 크다. 스마트폰 생산 차질이 국내 반도체산업에 더 뼈아픈 이유다. 업계 관계자는 “모바일 D램은 국내 D램 매출의 30%를 차지해 서버 다음으로 중요한 수요처”라며 “삼성전자의 반도체 매출 중 10%가량이 애플에서 나온다”고 설명했다.

수요처 재고도 넉넉

반도체 생산업체의 재고 수준이 낮은데도 가격이 떨어지고 있다는 점 역시 이례적이다. 골드만삭스는 1주 정도인 공급사 재고가 역사적으로 낮은 수준이라고 평가했다. 그럼에도 트렌드포스는 4분기 D램 계약가격이 3~8% 떨어질 것으로 예상했다. 고객사 재고가 6~10주 정도로 충분한 데다 공급망 차질까지 겹치면서 메모리 업체들의 가격 협상에 부정적인 영향을 끼치고 있다는 설명이다.‘메모리 혹한기’가 마무리되는 시점은 내년 2분기로 예상된다. 골드만삭스는 내년 1분기 D램 공급이 수요를 초과할 것이지만 최악의 시나리오를 가정해도 2분기부터는 정상화될 것으로 예상했다. 모건스탠리도 내년 1분기 D램 가격 증가율이 바닥을 찍은 뒤 단계적으로 회복할 것으로 내다봤다. 내년 2분기 중에는 인텔의 서버용 중앙처리장치(CPU)인 ‘사파이어래피즈’ 출시도 예정됐다. 차세대 D램인 DDR5가 들어가는 제품이다. 이때 서버 업체들의 D램 교체 수요가 대거 발생할 것이란 관측이 나온다.

이수빈 기자 lsb@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![모건스탠리 "애플, 경쟁력 여전…조정은 저가매수 기회" [강영연의 뉴욕오프닝]](https://img.hankyung.com/photo/202110/01.27754781.3.jpg)

![넷플릭스, 가입자 순증 꺾였다…악재 쏟아진 기술주 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240419072033320.jpg)

![[단독] "경영보다 돈"…아워홈 매각 손잡은 남매](https://timg.hankyung.com/t/560x0/photo/202404/AA.36472890.1.jpg)