"환율 급등, IMF 외환위기, 테이퍼링 대비하자"

김대종 < 세종대 교수 >

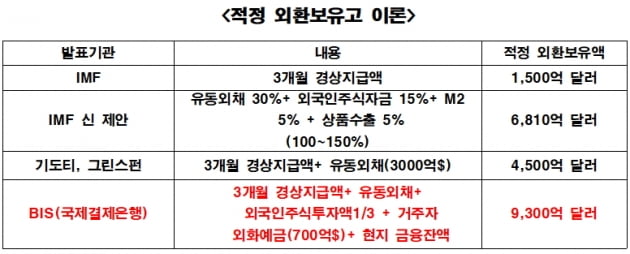

김 교수는 “2021년 하반기에 예정된 미국의 테이퍼링에 대비하여 12월 31일 만료되는 한미통화스와프 연장과 외환보유고 9,300억 달러 확대가 필요하다”고 주장했다.

코로나 델타변이에도 불구하고 미국은 물가가 5.4%로 상승하고, 고용이 크게 늘었다. 미국은 테이퍼링을 2021년 하반기에 실시하고, 내년부터는 기준금리도 올릴 예정이다.

브라질 기준금리는 5.5%이고, 터어키는 19%이다. 한국도 미국의 달러환수에 대비하여 26일 기준금리를 0.25% 올렸다. 가계부채 1,700조 원, 집값 급등, 물가인상을 막기 위한 대책이다. 한국은행은 내년까지 코로나 이전 수준인 1.5%까지 기준 금리를 올릴 것이다.

환율도 1,176원으로 급등하면서 제2의 IMF 외환위기 우려가 증가하고 있다. 2008년에도 미국 테이퍼링으로 환율은 1,600원까지 상승했다.

김 교수는 “한미통화스와프 만료, 한일통화스와프 거부, 단기외채비율 상승, 세계 2위 무역의존도 65%, 신흥국 국가부도 등 국제금융시장 불확실성이 증가하고 있다”고 말했다. 한국 외환보유고는 경제규모에 비하여 매우 부족하다.

한국 GDP 1.6조 달러의 28%에 그친다. 외환보유고/GDP 비중은 스위스 145%, 홍콩 140%, 싱가포르 117%, 대만90%, 사우디아라비아 58%이다. 김 교수는 “한국을 포함하여 외환보유고/GDP 비중이 30% 이하인 국가는 매우 위험하다. 환율급등이 가장 좋은 신호이다”라고 지적했다.

일본은 한국이 요청한 한일 통화스와프 체결을 거부했다. 강대국과는 실리외교를 해야 한다. 국방처럼 국제금융시장에서도 우리가 자력으로 경제를 지킬 수 있도록, 제1 방어막인 외환보유고를 비축해야 한다.

한국은 IMF의 위기와 2008년 국제금융위기를 겪고도 대비하지 않았다. 김 교수는 “개인은 환율상승에 대비하여 달러를 보유하기 보다는 애플 등 미국 우량주를 매입하는 것이 좋다. 애플은 지난 20년 기준으로 1,200배 상승했다”고 말했다.

BIS가 권고한 한국 외환보유고는 9,300억 달러이다. 7월 기준 외환보유고 4,586억 달러는 BIS 제안 보다 4,000억 달러 부족하다.

김 교수는 “정부는 미국의 달러회수와 기준금리 인상에 선제적으로 대비해야 한다. 금년 말 만료되는 한미통화스와프를 연장하고, 외환보유고를 확대해야 한다. 다시는 IMF 외환위기를 겪지 않도록 철저하게 대비하자”고 말했다.

한경닷컴 뉴스팀 newsinfo@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![코스피 9주 연속 거래량 감소…돈 줄 막힌 개인 수급 '빨간불' [허란의 경제한끼]](https://img.hankyung.com/photo/202108/01.27301495.3.jpg)

![어떻게 줄 수 있을까, 내 전 생애의 침묵을 [고두현의 아침 시편]](https://timg.hankyung.com/t/560x0/photo/202404/01.36526875.3.jpg)