유엔 주도로 ESG 개념이 탄생하다

ESG(환경·사회·지배구조) 개념은 유엔의 주도 아래 본격적으로 등장했다. 2004년 유엔 글로벌 콤팩트가 지속 가능 금융을 위해 스위스 정부와 협력해 설립한 이니셔티브 ‘후 케어스 윈(Who Cares Win)’이 공개 보고서를 통해 ESG라는 단어를 처음 사용한 것이다. 이후 2006년 당시 유엔사무총장이던 코피 아난의 주도로 금융기관을 위한 책임투자 원칙 이니셔티브 PRI(Principles for Responsible Investment)가 설립되었다.

2000년대 중반을 지나 유엔의 주도로 ESG에 관한 정의가 확립됐고, 금융기관이 ESG를 투자 프로세스에 어떻게 통합할지에 대해 다양한 연구가 진행되었다. 동시에 사회책임투자(Social Responsible Investment, SRI)가 아닌 책임투자(Responsible Investment, RI)라는 용어가 사용되었다. 즉, 책임투자라는 개념은 기존 사회책임투자의 기조를 이어가면서 ESG에 더욱 초점을 맞추는 경향을 반영한 용어로 볼 수 있다.

ESG와 책임투자 개념이 확산된 것은 환경, 사회, 지배구조 같은 비재무적 이슈를 기관투자자의 투자 프로세스에 맞게 변형하면서 생긴 현상이다. 즉 비재무적 이슈를 기존의 주류 기관투자자들이 반영하기 위해 투자에 적용할 수 있는 관점에서 접근하고, 정형화된 데이터를 사용할 수 있는 방향으로 진화한 결과라고 할 수 있다.

2000년대 스튜어드십 코드의 탄생

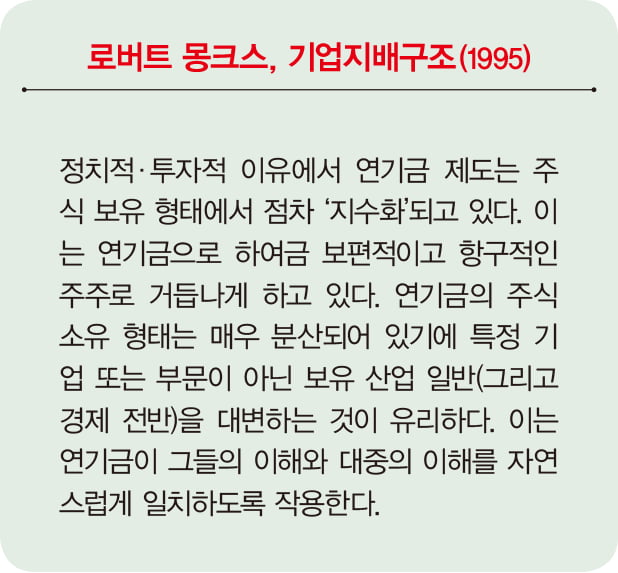

유니버설 오너십 개념은 기업지배구조의 구루라고 할 수 있는 로버트 몽크스가 저서를 통해 처음 제시한 개념이다. 1995년 몽크스가 펴낸 〈기업지배구조〉에서 연기금은 포트폴리오가 분산되어 있어 특정 산업보다는 경제 전체를 대표할 수 있다고 보았다. 이 경우 연기금은 보편적(universal)이고 항구적(permanent)인 주주가 되고, 이러한 유니버설 오너는 사실상 시장 전체를 벤치마크하게 된다. 따라서 유니버설 오너에게는 개별 산업 혹은 기업의 성과보다 시장 전체의 성장이 더 중요하며, 시장 전체 외부 효과의 영향을 받는다. 이런 면에서 유니버설 오너 개념은 대형 연기금이나 기관투자자의 ESG 고려를 정당화하는 근거가 되었다.

유니버설 오너십 개념은 홀리와 윌리엄스(2000), 라이덴버그(2007) 등에 의해 더욱 구체화된다. 그 과정에서 연기금뿐 아니라 장기투자와 보편성의 특성을 지닌 대형 기관투자자가 유니버설 오너로 분류되었고, 이러한 기관은 투자자산의 ESG 같은 비재무적 부문을 점검해 자산 가치를 보호해야 하는 신탁의무가 있는 청지기(steward)라는 해석으로 확장된다.

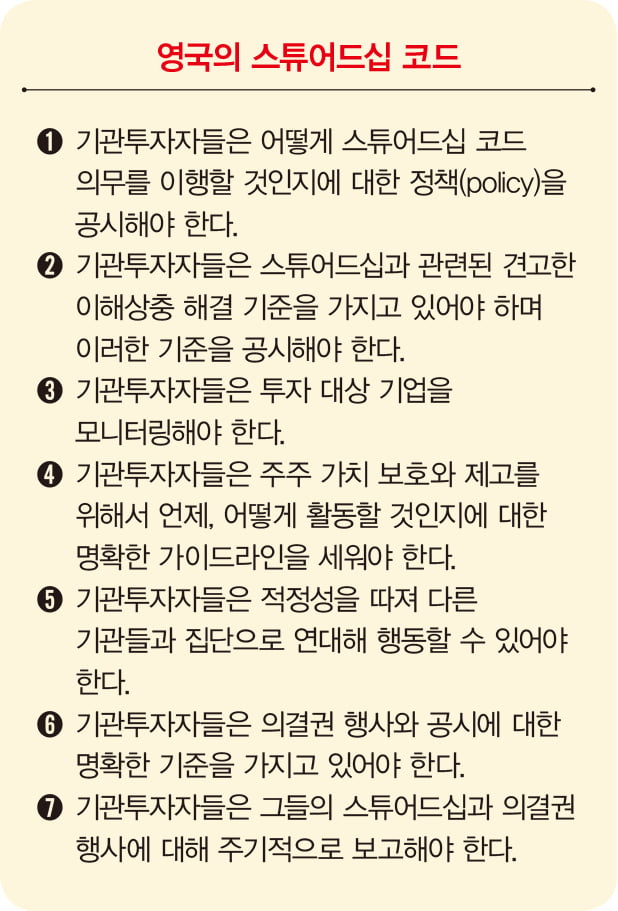

영국은 ESG 투자에서 선도적 역할을 해왔다. 윤리 투자 개념을 유럽에 확산시켰으며, 2000년 연금법 개정을 통해 퇴직연금의 투자에 ESG 요소를 고려하고 공개하도록 최초로 규정했다. 전 세계 투자 분야에서 기업지배구조의 중요성을 가장 먼저 인식한 나라이기도 하다. 미국의 금융위기 이후 영국 정부는 국내 금융 시스템 안정을 위한 검토를 시작했다. 그 일환으로 2009년 이른바 워커 리뷰(Walker Review) 보고서를 공개했고, 총 다섯 가지 영역에서 38개의 권고안과 기관투자자의 책임 원칙을 제안했다. 이것이 영국의 ‘스튜어드십 코드’ 즉 ‘기관투자자의 수탁자 책임에 관한 원칙’의 뿌리다.

21세기 책임투자는 ESG가 점차 전문적 기관투자자의 투자 전략으로 수용되면서 재무 정보와 대비되는 정교화된 비재무 정보의 필요성이 높아졌다. 또 이러한 정보를 활용한 투자 전략 개발이 활발해지면서 책임투자를 넘어 ESG 투자의 특성이 나타났다. 이러한 경향이 스튜어드십 코드와 만나자 ESG 이슈에 관한 적극적인 주주권 행사도 활발해졌다.

적극적 주주권 행사 활발해져

스튜어드십 코드는 고객 자산의 가치 제고를 위해 기관투자자로 하여금 투자 기업에 대한 모니터링과 적극적인 주주권 행사를 권고하고 있다. 스튜어드십 코드가 확산될수록 주주권 행사가 활성화되는 것은 당연한 귀결이다.

사실 주주권 행사의 역사는 오래전으로 거슬러 올라가는데, 17세기 네덜란드 동인도회사에서 시작된 것으로 알려졌다. 동인도 무역을 하던 초기 기업들이 1594~1602년 합병해 생긴 동인도회사는 한 번 항해 후 회사를 청산하던 기존 관행과 달리 존속 회사 형태로 운영되었다. 그러던 중 1622년에 주주와 이사회가 심각한 갈등을 빚으며 대립했고, 1623년 이사회는 결국 대주주들의 권리를 보장하기로 했다. 이를 주주권 행사의 첫 사례로 꼽을 수 있다.

그 후 현대 주주행동주의의 대표적 사례는 1926년 벤저민 그레이엄의 노던 파이프라인 컴퍼니(Northern Pipeline Company)에 대한 관여 활동이다. 이 회사는 상당한 규모의 철도 채권을 보유하고 있었고, 제대로 평가받지 못한 유동자산의 주당 가치는 회사의 주가를 훨씬 상회하는 수준이었다. 그레이엄은 이를 주주에게 배당할 것을 요구했고, 1928년 주주총회에서 이사 선임과 주당 70달러 배당을 관철했다.

1980년대 들어 칼 아이컨 같은 공격적 행동주의 펀드가 등장하지만, 책임투자에 기반한 기관투자자의 주주권 행사와는 결을 조금 달리한다. 전자의 경우 대부분 배당 및 자산 유동화를 통한 단기적 주주 수익 증대를 요구하지만, 후자는 주주 관여 활동 주제가 상당히 폭넓고 장기적으로 접근하는 것이 특징이다.

과거 윤리투자 혹은 사회책임투자 단계에는 특정 이슈에 해당하는 기업을 포트폴리오에서 배제하는 네거티브 스크리닝 혹은 주요 글로벌 이니셔티브의 가입 여부를 보는 규범적 투자 방식이 주를 이뤘지만, 책임투자 시기를 지나며 ESG 정보를 활용한 다양한 투자 전략이 등장했다. 베스트인클래스(best-in-class), 통합(integration), 관여(engagement) 등 여러 가지 ESG 투자 전략이 발달한 것도 이후부터다.

윤석모 삼성증권 리서치센터장

-

기사 스크랩

-

공유

-

프린트

![넷플릭스, 가입자 순증 꺾였다…악재 쏟아진 기술주 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240419072033320.jpg)

![노인들은 아무리 말려도 왜 운전대를 놓지 않을까 [서평]](https://timg.hankyung.com/t/560x0/photo/202404/01.36467561.3.jpg)