나홀로 위험 선호 성향 드러낸 하이투자증권, 우발채무 줄이기 '안간힘' [마켓인사이트]

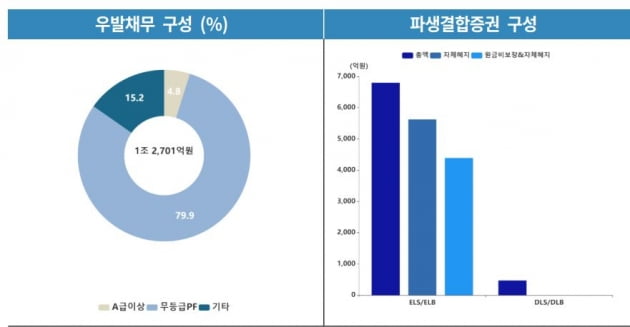

3일 증권업계에 따르면 하이투자증권의 올 3월 말 기준 우발채무와 자체 헤지(위험 회피) 주가연계증권(ELS) 잔액은 각각 1조2701억원, 4391억원이다. 자기자본 대비 각각 117%, 41%로 해당한다.

우발채무는 부동산 프로젝트 파이낸싱(PF) 중심의 적극적인 영업 강화 기조가 유지되면서 2018년 말 7590억원에 비해 크게 증가했다. 올 들어 일부 PF 우발채무 셀 다운(재매각)으로 지난해 말(1조4400억원) 대비 우발채무 규모가 감소했지만 경쟁사에 비해선 여전히 과중한 편이다.

안나영 한국기업평가 수석연구원은 "무등급 PF 중심의 우발채무 구성과 분양성과 확인이 어려운 신규 사업장 비중이 높은 점을 고려할 때 개발자산 사업성과 부동산 업황 변화에 따른 신용위험이 있다"며 "신용위험과 유동화증권 차환 관련 잠재 유동성 부담을 감안하면 우발채무의 양적 부담을 줄이고 기초자산 분산 등의 관리가 필요하다"고 말했다.

자체 헤지 ELS의 경우 지난해 3월 말 2775억원에 비해 크게 확대된 상황이다. 증권업계 전반적으로 지난해 하반기 이후 신규 발행을 제한하고 주가 회복 이후 원활한 조기 상환으로 자체 헤지 ELS 익스포저(위험노출액)를 감축했지만 하이투자증권은 비교적 적극적인 발행 기조를 통해 익스포저가 증가했다.

다만 올 2분기 들어선 PF 익스포저가 축소되는 모습을 나타내고 있다. DGB금융지주에 따르면 올 2분기 말 기준 하이투자증권의 PF 익스포저는 1조1759억원으로 전년 동기 대비 12.7%, 전 분기 대비 7.4% 줄었다. 자기자본 대비 익스포저는 103.7%다.

안 연구원은 "증권업계 전반적으로 위험 인수를 축소한 환경에서 하이투자증권이 위험 선호 성향을 강화하면서 우발채무와 자체 헤지 ELS 등을 확대한 점은 잠재 재무부담과 위험 관리 측면에서 부담"이라면서도 "모회사인 DGB금융지주가 비은행 부문 확대를 통한 사업 다각화를 진행하고 있어 하이투자증권에 대한 유사시 계열 지원 가능성은 높은 수준"이라고 설명했다.

한국기업평가는 현재 하이투자증권의 주가연계파생결합사채(ELB) 신용등급으로 A+를 부여하고 있다.

김은정 기자 kej@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![올 상반기 질주한 증권사 신용도…하반기 전망은 '글쎄' [마켓인사이트]](https://img.hankyung.com/photo/202107/01.26940398.3.jpg)

![자동차용 부품 업체 선일다이파스, 관계사 우발부채 위험 '어쩌나' [마켓인사이트]](https://img.hankyung.com/photo/202107/01.26938062.3.jpg)

![[오늘의 arte] 독자 리뷰 : 당신의 미술 취향은 무엇인가요](https://timg.hankyung.com/t/560x0/photo/202404/AA.36523699.3.jpg)