자회사 정리 나선 YG엔터 'M&A 잔혹사'

휘닉스홀딩스 등 인수합병

승리 '버닝썬 스캔들' 터지며

화장품 브랜드 '문샷' 매각

YG푸즈는 MBO 방식 청산

적자 사업부 정리 마무리 수순

"이젠 본업 집중해 위기 극복"

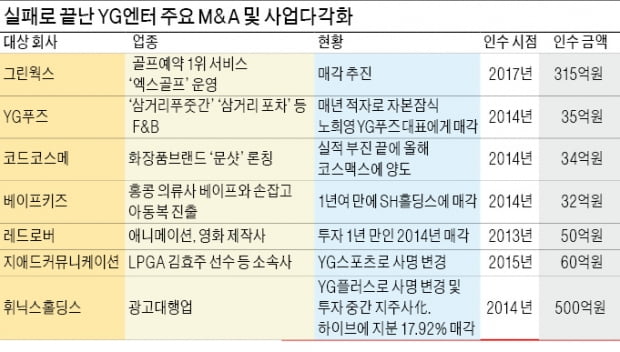

YG엔터는 2017년 사모펀드(PEF) 운용사 VIG파트너스로부터 그린웍스 지분 100%를 약 315억원에 사들였다. 당시 YG엔터는 ‘캐시카우’였던 빅뱅의 인기 덕에 ‘실탄’도 많았다. 2014년 루이비통(LVMH)그룹 계열 PEF인 L캐피털로부터 8000만달러(약 900억원)의 투자를 받은 데 이어 2017년 네이버와의 제휴로 1000억원을 끌어들였다. 서울 홍대 근처 본사 사옥의 가격도 하루가 다르게 뛰었다. IB·PEF들도 YG를 찾았다.

YG엔터는 이를 기반으로 동시다발적인 M&A를 시도했다. 2014년 보광그룹 계열 광고대행사인 휘닉스홀딩스(현 YG플러스)를 500억원에 사들였다. 같은 해 화장품업체 코스온으로부터 코드코스메인터내셔널도 품었다. 2015년엔 CJ그룹 출신인 노희영 씨와 협업해 자회사 YG푸즈를 세우며 외식업에도 발을 들였다. 사내 신기술사업금융업 자회사인 YG인베스트먼트를 설립, 금융투자업에도 뛰어들었다. 그린웍스를 산 뒤엔 골프장 인수 시장에도 기웃거렸다.

하지만 이런 확장은 지속되지 못했다. 빅뱅 전 멤버였던 승리의 버닝썬 스캔들이 터지면서 빅뱅을 기반으로 쌓아올린 M&A 탑에도 균열이 갔다. 실제 현재 YG엔터의 M&A 성적표는 초라하다. 화장품 브랜드 ‘문샷’은 매년 적자를 내다가 최근 코스맥스에 넘겼다. YG푸즈는 지난해 노희영 YG푸즈 대표가 경영진인수(MBO) 방식으로 인수하면서 청산 수순을 밟았다.

투자자들도 등을 돌렸다. L캐피털은 전환상환우선주(RCPS)의 만기가 도래하자 지분 전환 대신 전액 상환을 요구했다. YG는 현금 마련에 나섰다. 텐센트 등 주식을 팔았고, 적자 사업을 동시다발적으로 정리했다. 주식시장에서 ‘YG엔터의 부도설’이 떠돌던 시기다.

YG엔터의 M&A 실패 사례는 이후 등장한 하이브 등 다른 엔터테인먼트 회사들엔 반면교사가 되고 있다. 하이브는 작년 공모 시기부터 사업 다각화가 아니라 플랫폼 사업에 집중하는 M&A를 펴겠다는 비전을 투자자에게 제시했다. 올초 1조원을 들여 아리아나 그란데, 저스틴 비버 등이 소속된 이타카홀딩스를 인수하면서 시장을 놀라게 했다.

BTS의 군입대 공백을 메워야 하는 필요성은 당시 YG엔터와 유사하지만, ‘미지의 영역’ 대신 자신들이 잘 아는 사업에서 세계관을 확장하는 방향으로 정반대 전략을 짠 것이다. 대주주 혹은 친인척이 거래에 개입하기보다 현대자동차 마케팅광고그룹장을 거친 이재상 최고전략책임자(CSO)와 삼일회계법인 딜본부 출신인 박용한 투자전략실장 등 외부 전문가를 영입해 전권을 줬다.

YG엔터도 결국 기존 SM엔터·JYP 등 엔터 3사 가운데 소속 아티스트들을 위버스에 가장 먼저 입점시키면서 하이브와 손잡았다. 1세대 엔터테인먼트사라는 자존심보다 실리를 택했다는 평가가 나왔다. 최근 들어 적자 사업부 정리가 마무리 수순에 들어간 데다 블랙핑크 등 소속 아티스트들이 북미 시장에 하나둘 정착하면서 최악의 위기도 넘겼다는 평가다. 화려한 M&A 역사를 써왔던 1세대 엔터테인먼트 회사인 YG엔터도 결국 본업으로 돌아가며 위기를 극복하고 있는 것이다.

차준호 기자 chacha@hankyung.com

-

기사 스크랩

-

공유

-

프린트

!['베니스의 장인들' 르네상스 조선소에 쿵쿵쿵 망치질! 클래스가 달랐던 토즈 전시 [2024 베네치아 비엔날레]](https://timg.hankyung.com/t/560x0/photo/202404/01.36496137.3.jpg)