강력해진 P2P 투자 보호장치…연체율 10% 넘으면 금융당국 제재

에잇퍼센트·렌딧 등 7곳

건전성 심사 거쳐 등록

투자자 예치금 보호받고

수익에 붙던 이자소득세

27.5→15.4%로 줄어

주택담보대출 채권

수익률 年 6% 웃돌아

신용대출·카드매출…

다양한 채권 상품 판매

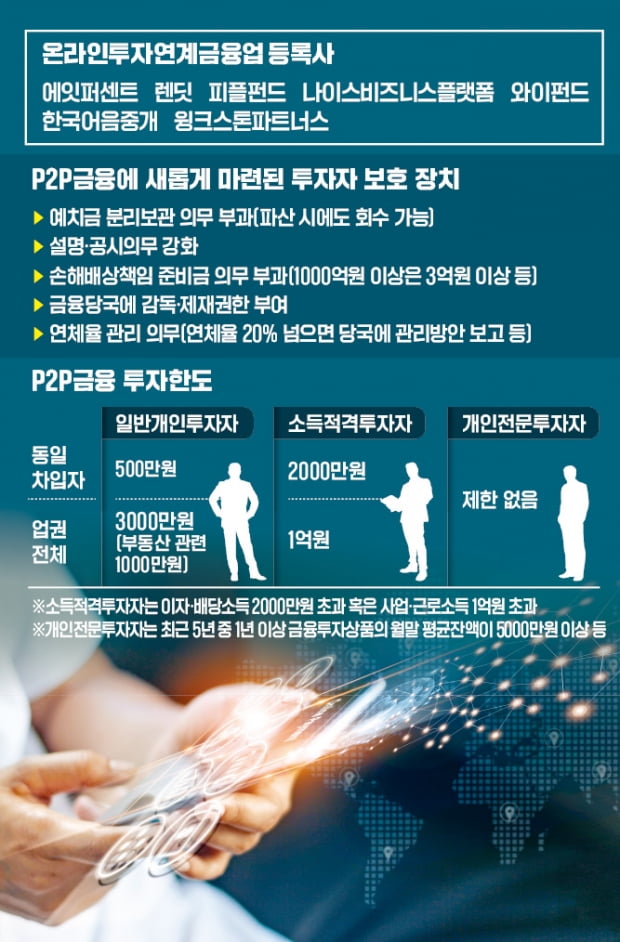

금융위원회에 따르면 온라인연계투자금융업(온투업) 등록을 마친 P2P 금융사는 지난 23일 기준 에잇퍼센트와 렌딧, 피플펀드, 나이스비즈니스플랫폼(나이스abc), 와이펀드, 한국어음중개, 윙크스톤파트너스 등 7곳이다. 현재 심사 중인 34곳 중 향후 등록될 P2P 금융사는 금융소비자정보포털 ‘파인’에서 확인할 수 있다.

회사 파산해도 예치금은 회수 가능

온투업으로 등록한 P2P 금융사는 이전보다 강화된 투자자 보호 장치가 의무화됐다. 우선 투자자들은 P2P 금융사의 파산 시에도 돈을 돌려받을 수 있다. 투자자 예치금을 은행에 별도로 신탁하도록 하는 의무가 P2P 금융사에 부과되면서다. 제3자에게 양도·담보 등의 형태로 투자자 예치금이 넘어가는 것도 금지됐다. 이전까지만 해도 P2P 금융사가 파산하면 어떤 명목이든 돈을 돌려받기란 사실상 불가능했다.과도한 투자도 법으로 제한했다. 일반 개인투자자는 전체 업권 합산 3000만원까지 투자할 수 있다. 아파트담보대출 등 부동산 관련 투자상품은 1000만원까지다. 동일 차입자에게는 기존과 같이 500만원까지 투자할 수 있다. 다만 법인투자자 및 대통령령으로 정하는 개인전문투자자는 투자 한도가 없다.

P2P 투자 수익에 부과되던 이자소득세율은 27.5%에서 15.4%로 줄었다. P2P 금융사가 채권 연체율 관리에 실패해 10%를 넘기게 되면 당국이 곧바로 제재에 나설 수 있다는 점도 과거와 달라진 포인트다. 10%를 넘으면 자기자본 연계 투자가 금지되고 20%를 넘기면 경영공시 의무가 도입된다. 또 당국에 리스크 관리 방안을 의무적으로 제출해야 한다. P2P 금융사가 파산해 투자자들이 약속받은 수익을 돌려받지 못할 위험을 최소화하기 위한 조치다.

고금리 재투자로 복리효과 누릴 수도

주택담보대출 채권에 투자하는 상품은 P2P 금융업계에서 가장 흔한 유형이다. 그러나 이전에는 차입자 정보는 물론, 선순위 채권이 얼마인지도 드러나 있지 않아 회수 가능성을 투자자들이 미리 파악하기 어려웠다. 지금은 담보로 잡은 아파트가 무엇인지, 감정가 대비 선순위 대출이 얼마인지, P2P 금융사가 대출해준 금액은 얼마인지 등을 손쉽게 확인할 수 있다. 또 차입자의 신용점수를 비롯해 연 소득, 총 대출금액 등도 낱낱이 공개된다. 수익률은 통상 서울 기준으로 최대 연 6% 수준이며 지방은 연 8%를 웃돈다. 다만 투자 기간이 1년 정도로 길다. 담보 평가가 어렵지 않아 와이펀드나 윙크스톤파트너스 등 신생 회사를 포함해 모든 P2P 금융사가 취급하고 있다.개인 신용대출채권에 투자하는 상품은 대체로 4등급(KCB 기준) 이하 중·저신용자의 채무가 기초자산이다. 담보는 연 10% 초반대 신용대출 채권이 대부분으로 연체율은 약 4~5% 수준이다. 투자수익률은 연 5~8%(세전 기준·부실률 적용 후) 수준이다. 은행 예적금 금리보다는 높고, 주식 대비 안정적인 수익률을 내는 중위험·중수익 상품으로 분류된다. 상환기간이 1~2개월 수준으로 짧은 상품도 있어 재투자를 통해 복리 효과를 낼 수 있다. 렌딧이나 피플펀드 등 자체 신용평가모델을 갖춘 P2P 금융사들이 이 같은 상품을 판매하고 있다.

자영업자들이 담보로 제공한 신용카드 매출채권이나 중소기업이 발행한 전자어음에 투자하는 상품도 생겨나고 있다. 중기·자영업자들이 지급하는 이자 일부가 투자자들의 수익원이 된다. 나이스abc나 한국어음중개 등이 주로 이런 상품을 취급한다.

박진우 기자 jwp@hankyung.com

-

기사 스크랩

-

공유

-

프린트

!['베니스의 장인들' 르네상스 조선소에 쿵쿵쿵 망치질! 클래스가 달랐던 토즈 전시 [2024 베네치아 비엔날레]](https://timg.hankyung.com/t/560x0/photo/202404/01.36496137.3.jpg)