테이퍼링 앞두고 외화채 발생 시장 움직임에 촉각 곤두세우는 기업들[마켓인사이트]

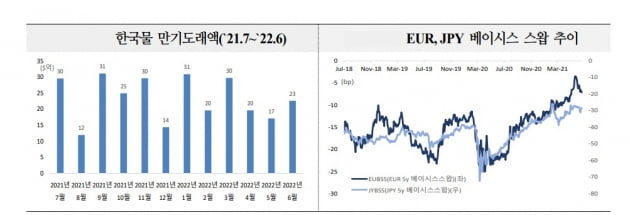

7일 국제금융센터에 따르면 올 하반기 한국 기업·금융사들의 만기 도래 채권 규모는 142억달러(한화로 약 16조1500억원)다. 올 상반기 144억달러와 비슷한 수준이다. 산업은행과 한국수출입은행 등 국책은행의 차환 물량 비중이 큰 편이다.

공기업과 국책은행의 차환 수요 중 상당 부분이 선제적으로 조달 완료됐지만 내년 초 만기 물량 관련 올 하반기에 시장에 의견을 타진할 가능성이 높다.

주혜원 국제금융센터 책임연구원은 "코로나19 상황이 이어지고 있는데다 테이퍼링(자산매입 축소) 신호가 강한 상태에서 발행 시장에 경계감이 지속될 수 있다"며 "다만 내년 초 만기 도래 예정인 수출입은행, 국민은행, 한국중부발전, 한국석유공사 등은 외화 채권 시장에서 신용도가 우수해 조달은 무난하게 이뤄질 전망"이라고 말했다.

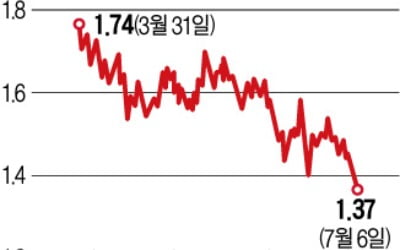

국제금융센터는 "글로벌 경기 회복과 Fed의 신중한 통화정책 대응으로 발행 시장의 우호적인 여건이 이어질 전망"이라면서도 "조달 금리 수준은 다소 높아질 것"이라고 내다봤다. 올 여름까지 장기 국채 공급 둔화, 해외 투자자 수요 증가 등으로 수익률 곡선이 평탄화 할 가능성이 높지만 하반기 중 테이퍼링과 금리 인상 경로 재평가 등으로 인해 완만한 경사화를 재개할 것이란 설명이다.

한편 올 상반기 한국계 외화채 발행 규모는 275억달러로 전년 동기 대비 56% 증가했다. 만기 도래 물량을 감안하면 142억달러 순발행됐다. 올 상반기엔 국책은행 102억달러, 민간 기업 81억달러, 공기업 46억달러, 시중은행 45억달러 등으로 민간 부문의 발행 증가세가 뚜렷했다. 달러화 비중이 전체의 86%를 차지했고, 유로화 7%, 위안화 3%, 홍콩달러화·스위스프랑화 1% 등으로 집계됐다.

김은정 기자 kej@hankyung.com

-

기사 스크랩

-

공유

-

프린트