한은 "한계기업 금융지원 길어지면 구조조정 지연"

"자영업자 대출, 저소득·고금리 위주로 질 나빠져…연체 증가 가능성"

코로나19 등 탓에 이익으로 이자도 감당하지 못하는 한계기업(취약기업)이 늘었지만, 이들에 대한 금융지원이 길어지면 오히려 구조조정을 지연시킬 수 있다는 우려의 목소리가 한국은행에서 나왔다.

자영업자 대출도 대면서비스, 저소득, 고금리 위주로 크게 늘어 대출의 '질'이 나빠진 만큼 금융지원 종료와 금리 인상 등을 대비한 연체율 관리가 필요하다는 게 한은의 주장이다.

◇ 기업 39.7%, 이익으로 이자도 감당 못해

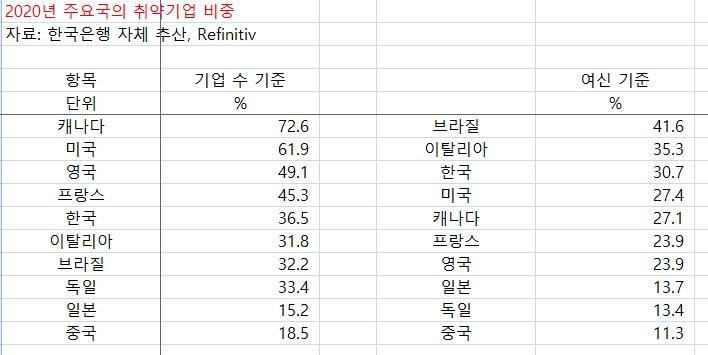

한은이 22일 공개한 '금융안정보고서(6월 기준)'에 따르면 지난해 기준 이자상환능력 '취약기업'은 전체 분석 대상 기업(분기별 재무제표 공시 기업 2천520개) 가운데 39.7%(1천1개)에 이르렀다.

취약기업은 영업이익으로 이자비용도 감당하지 못해 이자보상배율(영업이익/총이자비용)이 1을 밑도는 기업으로 정의됐다.

이탈리아(31.8%), 브라질(32.2%), 독일(33.4%), 일본(15.2%), 중국(18.5%)을 포함한 10개국 평균(39.7%)도 밑돌았다.

하지만 기업 수가 아니라 분석 대상 기업의 전체 여신에서 취약기업의 여신이 차지하는 비중을 보면 작년 한국의 비중(30.7%)은 미국(27.4%), 캐나다(27.1%), 프랑스(23.9%), 영국(23.9%), 일본(13.7%), 독일(13.4%), 중국(11.3%)보다 크고 10개 나라 평균(24.8%)을 웃돌았다.

한은은 취약기업 증가 배경에 대해 "금융완화 기조에 따른 차입비용 감소에도 불구, 기업의 수익성 악화로 취약기업 비중이 커진 것"이라고 설명했다.

아울러 한은 분석 결과 취약기업의 '취약상태'가 길어질수록 정상기업으로 회복되는 비율은 크게 떨어지는 반면 부도 발생비율은 높아졌다.

취약상태 1년 차에서는 37.6%의 기업이 정상을 회복하지만 8년 차에서는 12.6%만 정상기업으로 돌아왔다.

1년 차에 4.1% 정도인 부도 전환율은 7년 차에 13.6%로 뛰었다.

한은은 보고서에서 "취약상태가 4년 이상인 취약기업은 영업손실 규모가 확대되고 단기 유동성, 장기 지급능력이 모두 나빠지면서 자산과 자기자본이 동시에 감소한다"며 "기업에 대한 금융지원은 일시적 부실기업을 지원하는 긍정적 측면이 있지만 장기화될 경우 기업 구조조정을 지연시킬 수 있다.

코로나19 이후 금융지원 조치를 경기회복 양상과 금융 불균형 상황 등을 종합적으로 고려해 질서 있게 정상화할 필요가 있다"고 밝혔다.

◇ 자영업자 대출 832조…"금융지원 종료·금리상승에 선제적 대응해야"

한은은 코로나19 금융지원이 끝날 경우 자영업자 대출자들이 받을 타격도 우려했다.

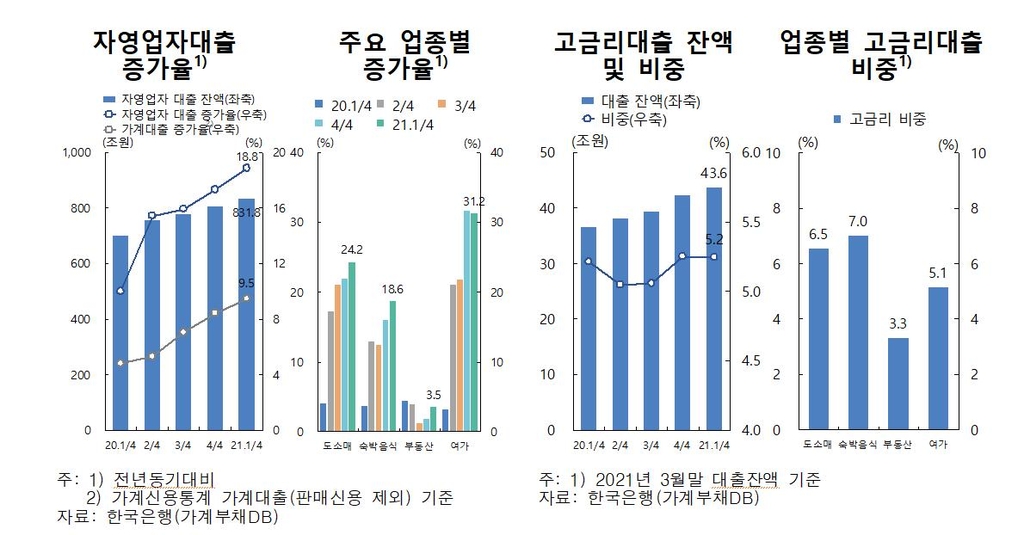

올해 3월 말 기준 자영업자 대출 규모는 831조8천억원에 이르고, 전년 동기 대비 증가율(18.8%)은 가계대출(9.5%)을 웃돌고 있다.

다만 정부의 금융지원 등으로 자영업자 대출의 연체율(국내은행)은 올해 1분기 말 기준 0.24%로, 중소법인대출(0.55%)을 크게 밑돌고 가계대출(0.21%)과 비슷한 수준으로 낮다.

한은은 "주로 대면 서비스업 자영업자의 대출이 늘고 고금리대출 비중도 커지면서 자영업자 대출의 질이 전반적으로 나빠졌다"며 "금융지원 종료, 시장금리 상승 등으로 대출연체가 늘어날 수 있는 만큼 금융기관의 선제적 충당금 적립, 정책당국의 맞춤형 지원 방안이 필요하다"고 조언했다.

/연합뉴스

-

기사 스크랩

-

공유

-

프린트

![[속보] 미국 1분기 GDP 경제성장률 1.6%…예상치 밑돌아](https://img.hankyung.com/photo/202404/02.22579247.3.jpg)

!["집에 있는 '이것' 다 팔았어요"…순식간에 100만원 번 비결 [이슈+]](https://img.hankyung.com/photo/202404/01.36526925.3.jpg)

![[오늘의 arte] 독자 리뷰 : 당신의 미술 취향은 무엇인가요](https://timg.hankyung.com/t/560x0/photo/202404/AA.36523699.3.jpg)