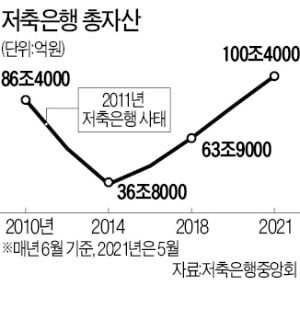

저축은행 자산 사상 첫 100조 돌파

중금리 대출 늘려 이자수익 증가

2011년 부산저축은행의 불법대출 사건 이후 연쇄적으로 터진 ‘저축은행 사태’가 계기였다. 2008년 글로벌 금융위기와 부동산 경기 침체를 거치며 당시 저축은행들의 주수익원이던 부동산 프로젝트 파이낸싱(PF) 관련 대출 부실 문제가 불거졌다. 저축은행에 대한 신뢰는 땅에 떨어졌다.

저축은행 사태 이후 저축은행들이 부실 자산을 처분하고 사업 포트폴리오를 리스크가 높은 부동산 PF 대출 위주에서 중금리(현재 연 14~16% 수준) 개인 신용대출과 중소기업 대출 등으로 전환하면서 분위기가 바뀌었다. 2015년부터 저축은행의 총자산은 매년 10% 이상씩 증가했다. 건전성도 개선됐다. 금융감독원에 따르면 저축은행들의 지난해 총여신 연체율은 3.3%로 2019년 대비 0.4%포인트 하락했다.

업계는 향후에도 높은 성장 속도를 이어갈 것으로 기대하고 있다. 저축은행 업계 관계자는 “중금리 대출 활성화를 통해 대출 저변이 꾸준히 확대되고 있고 최근 디지털 전환을 서두르며 20~30대 젊은 고객 유입 속도도 빨라지고 있다”고 했다. 상위 5개 저축은행은 올 1분기 당기순이익이 전년 동기 대비 크게 늘어나는 등 호실적을 거뒀다. 다만 현재 중금리 대출 시장 경쟁이 심화되고 있고, 금융당국이 가계부채 대책 차원에서 저축은행에 대출 총량 규제를 한 것 등이 향후 성장 여부를 가를 변수로 꼽힌다.

이인혁 기자 twopeople@hankyung.com

-

기사 스크랩

-

공유

-

프린트

!["당국 방침에 놀랐나"…중금리 대출 '확' 늘리겠다는 카뱅[김대훈의 뱅크앤뱅커]](https://img.hankyung.com/photo/202106/02.26567234.3.jpg)