美·호주, 수익률 높지만 손실나기도…日, 안전투자 집중

일각 "수익률만 좇으면 안돼

국내 연금시장 특수성 감안을"

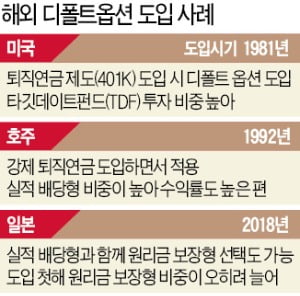

반면 일본에서는 2018년 1월 디폴트옵션을 도입하면서 실적배당형뿐만 아니라 원리금보장형도 추가했다. 2016년부터 마이너스 금리로 진입하는 등 초저금리 상황에서도 원리금보장형 상품의 비중은 디폴트옵션 도입 첫해 76.3%를 기록하면서 전년보다 5.6%포인트 늘었다.

금융투자업계에서는 이런 탓에 디폴트옵션에 원리금보장형 선택지를 제외해야 한다고 주장한다. 저금리 기조를 감안할 때 적극적인 운용으로 장기 수익률을 높여 실질적인 노후 대비가 가능하도록 해야 한다는 이유에서다.

그러나 미국 호주 등 모델이 한국의 실정과 맞지 않다는 평가도 있다. 김대환 동아대 경제학과 교수는 “미국 401K나 호주 슈퍼애뉴에이션과 같은 펀드는 우리나라로 따지면 퇴직연금보다 (주식 등 위험자산 투자가 이뤄지는) 국민연금과 더 가깝다”면서 “국내에서 퇴직연금은 미지급 급여의 개념에 더 가깝기 때문에 근로자 선택권을 배제하는 방향으로 디폴트옵션이 도입돼서는 안 될 것”이라고 말했다.

원리금보장형이 마련되지 않을 경우 향후 책임 공방이 불거질 수 있다는 지적도 나온다. 금융권 관계자는 “해외 선진국에서는 퇴직연금 수익률이 떨어지더라도 본인 선택에 따른 책임이라고 보기 때문에 큰 문제가 없는 것”이라며 “심지어 자신이 결정해놓고도 잘못되면 원리금을 모두 물어내라며 금융당국 앞에 가서 생떼를 쓰는 국내 풍토상 (디폴트옵션 도입이) 소송 등 분쟁만 키울 가능성이 높다”고 했다.

정소람 기자 ram@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![넷플릭스, 가입자 순증 꺾였다…악재 쏟아진 기술주 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240419072033320.jpg)