은행 주택대출 죄자 2금융권 '대이동'…더 커진 가계부채 리스크

실수요자들 2금융권에 몰려

은행권 주택대출 꺾였지만

지난달 2금융 대출 1.3조 급증

금리 더 오르면 이자부담 눈덩이

은행 막히니 보험사·저축銀으로

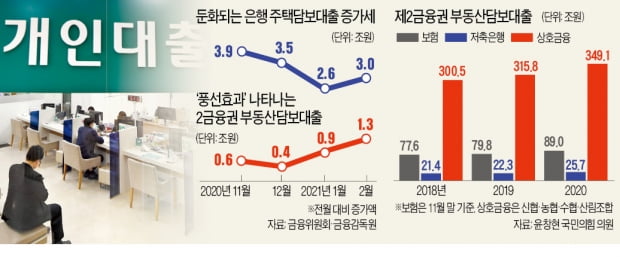

이는 은행권과 다른 모양새다. 은행의 전체 주택담보대출(전세대출 제외) 증가세는 지난해 말부터 한풀 꺾였다. 작년 11월과 12월에는 전달 대비 각각 3조9000억원, 3조5000억원 늘었지만, 올 1월 2조6000억원, 2월 3조원 증가하는 데 그쳤다.

정부가 은행의 주택대출을 죄기 시작한 지난해부터 2금융권의 부동산 관련 대출이 눈에 띄게 증가했다는 분석이다. 윤창현 의원이 금감원으로부터 제출받은 자료에 따르면 지난해 11월 기준 전체 보험사의 부동산 담보대출 잔액은 89조원으로 전년보다 9조2000억원 늘었다. 2019년 증가액(2조2000억원)에 비하면 급증세다. 신협, 농협, 수협, 산림조합 등 상호금융에서 나간 부동산 담보대출도 2019년 말 315조8000억원에서 지난해 말 349조1000억원으로 10%가량 늘었다. 같은 기간 저축은행의 부동산 담보대출도 22조3000억원에서 25조7000억원으로 뛰었다.

금리 더 오르는데…가계 부담 어쩌나

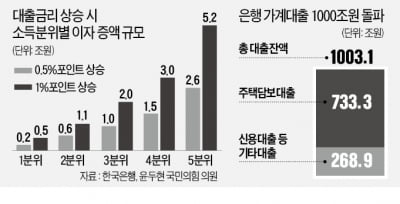

주택 구매 실수요자들이 ‘울며 겨자 먹기’로 2금융권으로 향하고 있기 때문이다. 대출 규제가 강해지면서 은행에서 내집 마련 자금을 조달하기 어려워진 탓이다. 은행에서 대출할 때 적용되는 담보인정비율(LTV) 상한이 낮아진 게 가장 큰 이유다. 투기과열지구와 조정대상지역에서는 집값의 20~40%까지밖에 대출이 나오지 않는다. 여기에 정부는 ‘영끌’(영혼까지 끌어모으는) 대출을 막기 위해 신용 대출 규제 문턱까지 높였다. 주요 은행은 신용 대출 한도를 대폭 줄이고 금리를 줄줄이 높였다.이 같은 풍선 효과의 문제점은 금리가 상승하면 가계의 부담이 상대적으로 더 커질 수 있다는 것이다. 신종 코로나바이러스 감염증(코로나19) 백신 개발과 경기 회복 기대로 미국 국채 금리가 오르면서 국내 시장 금리는 이미 영향을 받고 있다.

한국은행에 따르면 지난 1월 은행의 신규취급액 기준 가계대출 금리는 연 2.83%로 전월 대비 0.04%포인트 상승했다. 5개월 연속 오름세다. 같은달 주택담보대출 금리도 전달 대비 0.04% 오른 연 2.63%를 기록했다. 2019년 11월 이후 최대 증가치다.

은행 대출 금리가 오르면 2금융권 금리도 계단식으로 함께 상승할 가능성이 높다. 금융권 관계자는 “대출 규제에 막혀 2금융권에서 부동산 담보대출을 받은 경우 높은 금리를 적용받아 이미 이자 부담이 클 것”이라며 “앞으로 금리가 상승하면 가계 부채 리스크가 지금보다 더 커질 수 있다”고 말했다. 저축은행 주택담보대출 금리는 지난 1월 기준 평균 연 4.9%였다. 이는 은행의 주담대 평균 금리(연 2.63%)보다 2%포인트 이상 높은 수준이다.

대출 규제가 주택 수요는 억제하지 못한 채 이자 부담만 키우고 있다는 지적도 나온다. 윤창현 의원은 “더 나은 주거 조건을 위해 내집을 마련하고 싶어하는 수요자들의 마음까지 규제할 수는 없다”며 “은행 대출을 묶으면 금리가 더 높은 2금융권으로 내몰리는 만큼 신혼부부 등을 포함한 실수요자에 대한 대출 규제는 완화해줄 필요가 있다”고 말했다.

정소람/박종서 기자 ram@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[이 아침의 음악인] 말코 지휘자 콩쿠르, 韓 최초 우승자 이승원](https://timg.hankyung.com/t/560x0/photo/202404/AA.36512647.3.jpg)